アルバイト・パートがお金を借りるには?審査基準と業者選びのポイント

PR

「月々のバイト代が13万円。遊びすぎて次の給料日までマジできびしい」「旦那の扶養の範囲でパートをしているけど、今月だけ生活費がたりない」このようにアルバイトやパートで収入が少なくても、消費者金融や銀行からお金を借りることはできるのでしょうか?

大丈夫、アルバイトやパートでもお金を貸してくれる消費者金融、銀行カードローンはあります。事実、消費者金融を使っている人の5人に1人が年収200万円以下(月収なら17万円以下)の人たちです。

このページではアルバイト・パートでもお金を借りられる会社と、審査基準、審査に落ちる理由を解説します。

アルバイト・パートでお金を借りるなら、プロミス、ノーローン、レイクALSA、の3社がオススメ。この3社は審査が柔軟で、融資までのスピードが早く、さらに無利息期間があるからです。パッと借りて、サッと返すときにはぴったりです。

プロミス ←低金利・即日融資が魅力!30日間の無利息期間も超お得!

アルバイト・パートの場合、イチオシの会社はプロミスです。プロミスは最短で申し込んだ当日にお金を借りることができるので、急ぎでお金を手にしたい人にとっては、かなり便利。またネットで契約まで済ませられるWEB完結など、誰にもバレずにお金を借りることができるのも魅力。

30日間の無利息期間もあるため「次の給料日までの10日間だけお金を借りたい」という人にとっては、とても使いやすいです!審査に不安な人も、まずはプロミスに申し込むことをオススメします。

| 実質年率 | 限度額 | 審査時間 |

|---|---|---|

| 4.5%~17.8% | 1万円~500万円 | 最短20分 |

| 無利息期間 | 土日の申込み・契約 | 自動契約機 |

| ○(30日間) | ○ | 9:00〜21:00(※) |

※契約機により営業時間は異なります。

ノーローン ←1週間の無利息期間は完済すれば何度でも使える!

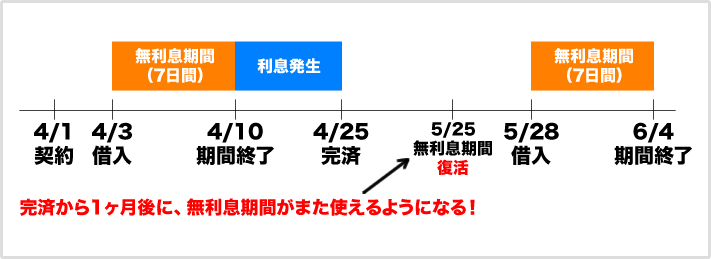

ノーローンは他の消費者金融と比べてもパッとした部分がないのですが、唯一の魅力が1週間の無利息期間があることです。この無利息期間の特徴として、完済をすれば何度でも無利息期間が適応されることになります。(完済してから1ヶ月後に再度使えるようになる)

「次に給料が入る3日間だけお金を借りたい」「毎月給料日前が本当にキツイ・・・」という人にとっては、かなり便利な会社です!

| 実質年率 | 限度額 | 審査時間 |

|---|---|---|

| 4.9~18.0% | 最大300万円 | 最短20分 |

| 無利息期間 | 土日の申込み・契約 | 自動契約機 |

| ○(1週間) | ○ | 21:00まで |

レイクALSA ←無利息期間がある唯一の銀行!

アルバイト・パートが銀行からお金を借りるのであれば、レイクALSAがオススメ。レイクALSAは他の銀行カードローンと比べると、金利や限度額は劣ります。ほぼ消費者金融のスペックと変わりません。

ただし!銀行カードローンでは唯一、無利息期間があります。レイクALSAの無利息期間は30日間と180日間とで選ぶことができるのも特徴の1つ。銀行カードローンのなかでパッと借りてサッと返すのであれば、レイクALSAがイチオシですよ!

| 実質年率 | 限度額 | 審査時間 |

|---|---|---|

| 4.5~18.0% | 最大500万円 | - |

| 無利息期間 | 土日の申込み・契約 | 自動契約機 |

| ○(30日or180日) | ◯ | 21:00まで |

目次 ~アルバイト・パートがお金を借りるときに知っておいて欲しい情報~

アルバイト・パートの人がお金を借りる時の審査基準

毎月の収入が少なくても、扶養の範囲内の収入しかなくても、「安定した収入」があれば消費者金融や銀行からお金を借りることはできます。

総務省統計局が発表した情報によると、2015年の雇用者数は5,284万人。そのうち正社員は3,304万人。一方、非正規(パートやアルバイトなど)は1,980万人となっています。

つまり、今の日本では、5人に2人が非正規雇用ということです。

消費者金融や銀行はお金を貸すのが商売です。非正規のひとがこれだけ多いと無視することはできません。バイト・パートなど非正規雇用の人にもお金を貸してくれます。

では、具体的に、審査基準はどうなっているのでしょうか?

安定した収入があることが絶対条件

大手の消費者金融や銀行カードローンの貸し付け条件を次の表にまとめましたので見てください。

| 貸し付け条件 | |

|---|---|

| プロミス | 満18歳~74歳のご本人に安定した収入のある方 ※収入が年金のみの方はお申込いただけません。 |

| アコム | 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

| アイフル | 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

| SMBCモビット | 満年齢20歳以上74歳以下の安定した収入のある方(当社基準を満たす方) ※収入が年金のみの方はお申込いただけません。 |

| 三菱UFJ銀行 カードローン |

年齢が満20歳以上65歳未満の国内に居住する個人のお客さまで、 保証会社(アコム(株))の保証を受けられるお客さま。 原則安定した収入があるお客さま。 |

| 三井住友銀行 カードローン |

・お申込時満20歳以上満69歳以下の方 ・原則安定したご収入のある方 ・三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方 |

| 楽天銀行 スーパーローン |

・満年齢20歳以上62歳以下の方 ・日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ・お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ・楽天カード株式会社または株式会社セディナの保証を受けることができる方 |

| レイクALSA | 満20歳以上70歳以下の方で安定した収入のある方 |

上の表をみると、全ての業者に共通するのが「安定した収入のある方」ということです。

では「安定した収入」とはどういうことでしょうか?

残念なことに、どのキャッシング会社にも具体的なことは書いてありません。

しかし、年収なら50万円以上、毎月4~5万円の収入があって、3ヶ月以上勤務していたらお金を貸してくれる可能性は高いといえます。

まず、年収50万円、毎月4,5万の収入について。消費者金融の場合、年収の3分の1までしか借りられない総量規制というルールがあります。10万円借りるためには、最低でも年収30万円以上でなくてはなりません。

ただ、3分の1ギリギリまで貸してくれるかというと、そうではなく、現実的には年収の5分の1くらいまでしか借りる事ができません。

つまり、10万円借りるときには、その5倍、年収50万円あればOKです。もし5万円だけ借りたいのであれば、年収30万くらいでも大丈夫です。

次に、「安定した」について。

消費者金融も銀行カードローンも、貸したら返してもらわなければ困ります。

審査のポイントになるのは「この人はちゃんと返済することができる人か?」です。となると、年に1回だけ30万の収入あって残りはゼロという人はダメです。次の収入がいつあるかわからないような人は返済してくれるのか不安です。

それよりも、毎月4,5万円の給料を継続してもらっている人であれば、コツコツと返済してくれそうです。

継続した収入の目安になるのが、「同じ会社に3ヶ月」です。

3ヶ月以下だと、働き始めたばかりとか、フラフラしていていつ収入がゼロになるかわからないと考えられ、「収入が安定している」とは評価してくれません。

そんな人にはお金を貸したくないですよね。なので、審査に落ちてしまいます。

というわけで、アルバイト・パートがお金を借りる時の審査基準は、「年収50万円以上(毎月4~5万円)で、3ヶ月以上勤務していること」が目安になります。

これは総量規制が適用される消費者金融だけでなく、銀行でも同じだと管理人は考えています。

次に、アルバイトやパートで審査に通らない人について説明します。

アルバイトやパートで審査に落ちる人

アルバイトやパートで借りられない理由として考えられるのは次の3つ。

- 短期アルバイト(パート)である

- 勤続年数が短すぎる

- 携帯料金や住宅ローンなどを滞納したことがある

それぞれについて解説します。

短期アルバイト(パート)である

まず短期契約のアルバイト、パートだと、審査に落とされます。お金を借りられません。

たとえば、工事現場や、野球スタジアムの売り子など、日払いのバイトです。

1日だけ働いてすぐにお金をもらえるような働き方はアウトです。なぜなら、日払いバイトは次の仕事がいつになるかわからない不安定な働き方だからです。

海の家やスキー場などリゾートバイトは期間限定だからNGになります。

期間限定の場合は3~4ヶ月くらい働いていても「安定した収入」とは認めてもらえません。その期間が過ぎたら収入ゼロになってしまうからです。残念ながら、審査に落ちてしまうのです。

勤続年数が短すぎる(最低3ヶ月以上は欲しい)

先ほども書きましたが、今のアルバイト・パート先での勤務期間が短すぎるのもダメ。

これから長期的に働くつもりであっても、今の段階では審査に通りません。

勤続年数の目安は最低3ヶ月以上。

それよりも短いと「収入が安定している」とは評価はしてくれません。

勤続年数が短すぎることが原因で審査に落ちてしまうのは、正社員・派遣社員でも同じです。

携帯料金や住宅ローンなどを滞納したことがある

これまで携帯料金や、住宅ローン、自動車ローンなどの支払いを滞納したことがあると、審査に落ちることがあります。

「携帯料金やローンの支払いができない=かなりお金に困っている=返済することができないんじゃないか?」と判断されてしまうからです。

では、なぜ携帯料金や住宅ローンなどの支払い状況がわかるのか?

実はこれらの情報は「個人信用情報」として記録されているからです。

個人信用情報とは、あなたのクレジットやローンの契約や申し込みに関する情報のこと。携帯料金・各種ローン・保険支払い・キャッシング会社からの借入・返済状況などがすべて記録されています。料金滞納の記録は5年間も残っています

消費者金融や銀行カードローンは、審査のときに申込者の個人信用情報を必ず確認します。信用情報があまりに汚れていると、「この人は返済できない可能性が高い」となり、審査に落とされることになるのです。

ただ、あまりビクビクする必要はなく、たいていの場合、1、2回の延滞くらいではほとんど審査には影響はありません。何度も延滞を返えしているとヤバいです。また、1か月以上支払いが遅れたことがあるとこれもヤバいです。審査に落ちる可能性はグッと高まってしまいます。

再度審査に通過できるようになるためには、料金滞納をしてから最低でも1年くらいは間をおかなければいけないと考えておくべきですね。

たとえ給料は少なくても、安定した収入があればキャッシング会社の審査をクリアすることはできます。ただ、上記のどれかの理由にあてはまると、審査に通らない可能性がとても高くなってしまいます。

アルバイト・パートの人はどこからお金を借りるべきなのか?

アルバイト・パートは、どの会社を選ぶべきか?という具体的には次の2つのポイントを重視してください。

- 消費者金融を最優先に選ぶべし!

- 無利息期間がある

それぞれのポイントについて解説します。

消費者金融を最優先に選ぶべし!

アルバイト、パートの場合、いちばん重要なポイントは「審査の通りやすさ」です。

審査基準が「安定した収入があればOK」となっていても、、審査の通りやすさは会社ごとに違います。

ハッキリいって、銀行カードローンの審査は厳しいです実際に銀行カードローンでは審査に落ちたけれど、消費者金融は審査に通ったというケースはざらにあります。

特にアルバイト、パートのように収入が少ない人は、銀行カードローンは避けるべきなんです。

さらに消費者金融であれば、即日融資をしてもらうこともできます。

即日融資というのは、その日のうちに申込み・審査・契約を済ませ、お金を手にすることできることをいいます。

即日融資ができると「今日、急に飲み会に誘われたけどお金がない、、、」「気が付いたら、次の給料日まで生活費が厳しい、、、」という、急にお金が必要なときでも、その日のうちに借りる事ができます。

急ぎの場合でも消費者金融を選ぶというのは絶対に外せない条件なのです。

無利息期間があれば返済も楽になる!

消費者金融のなかで会社を絞り込むときには「無利息期間」がある会社を選んでください。

「無利息期間」とは一定の期間内は、借りたお金に利息が付かないサービスのこと。

たとえば、プロミスだとお金を借りてから30日間は利息がかかりません。

つまり30日以内に借金を返すことができれば利息はゼロ円ということ。

わかりやすく説明すると、プロミスで4月1日に10万円借りた場合、4月30日までに10万円すべてを返せば利息がゼロ。10万円だけ返せば良いことになります。

無利息期間が過ぎたとしても、30日分の利息は発生しないので、利息を少なくすることもできます。

「次のバイト代が入るまでの5日間だけ借りたい」など、パッと借りてサッと返したい時、無利息期間があるとむちゃくちゃ助かります。

大手消費者金融・銀行カードローンのサービス内容をまとめてみた

先ほど紹介した3つのポイントを踏まえて各サービス内容を比較したのが次の表です。

| 区分 | 即日融資 | 無利息期間 | |

|---|---|---|---|

| プロミス | 消費者金融 | 最短1時間 | 30日間 |

| アコム | 消費者金融 | 最短30分 | 30日間 |

| SMBCモビット | 消費者金融 | 最短15分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

|

| アイフル | 消費者金融 | 最短30分 | 30日間 |

| ノーローン | 消費者金融 | 最短20分 | 7日間 |

| 三菱UFJ銀行 カードローン |

銀行カードローン | 最短30分 | |

| 三井住友銀行 カードローン |

銀行カードローン | 最短30分 | |

| 楽天銀行 カードローン |

銀行カードローン | 当日~2営業日 | |

| みずほ銀行 カードローン |

銀行カードローン | 最短即日 | |

| レイクALSA | 銀行カードローン | - | 30日間 or180日間 |

| PayPay銀行 カードローン |

銀行カードローン | 最短1時間 | 30日間 |

| りそな銀行 カードローン |

銀行カードローン | 最短即日 | |

| オリックスVIP ローンカード |

信販系 | 最短1時間 |

3つのポイントを全て満たすのはプロミス・アコム・アイフル・ノーローン・レイクALSAの5社。

この5社のなかでも、管理人がオススメなのはプロミス・ノーローン・レイクの3社です!

アルバイト・パートにはプロミス・ノーローン・レイクがおすすめ!

管理人がオススメするのはプロミス・ノーローン・レイクALSAの3社です。

それぞれの特徴について解説します。

プロミスなら30日間の無利息期間+低金利だから返済が楽ちん!

管理人のイチオシはプロミスです!

「即日融資ができる」「無利息期間がある」というとアコム、プロミスも当てはまりますがプロミスが最強です。

プロミスはネットから申込みをして、自動契約機で契約すれば、9:00〜21:00(契約機により営業時間は異なる)までその日のうちにお金を借りることができます。

また、三井住友銀行やPayPay銀行をはじめとした、全国約200の金融機関で24時間365日土日・夜間でも振込みが可能です。

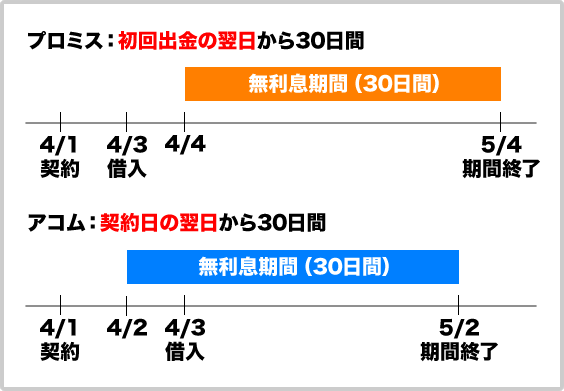

またプロミスは「お金を借りた日から」30日間の無利息期間が適用されます。

アコムだと、「契約した日から」30日が無利息期間になります。少しわかりづらいので図で説明します。

このようにアコムは契約した日から、今すぐにお金を借りなくても、30日間の無利息期間がスタートしてしまいます。一方、プロミスはお金を借りた日から無利息期間がスタートします。

プロミスの方が使う人のことを考えられたサービスになっているということです。

さらに上限金利も他の消費者金融よりも低いのも魅力。

上限金利というのはその会社で設定されている最大の金利のこと。30万円以下の借入をするときには上限金利が適用されます。

この上限金利がアコムやSMBCモビットなら18.0%ですが、プロミスは17.8%と他の消費者金融と比べて低いので、利息を少なくおさえることができるのです。

これらの理由から管理人としてはプロミスをイチオシします!

超・超・短期間で返せるならノーローン

パッと借りて、サッと返せるならノーローンもオススメ!ノーローンには1週間の無利息期間があります。

「たかが1週間でしょ?30日間の方がお得じゃない?」と思うかもしれませんが、ノーローンの無利息期間は完済すれば、何回でも使うことができます!(他のキャッシング会社の無利息期間は初回借入のときだけ)

ノーローンの無利息期間を図で説明すると次のようなイメージになります。

「給料日までの3日間だけお金を借りて、給料が入ったらすぐに返す」というような、超・超短期間での貸し借りをしたいのであれば、ノーローンはとても便利です!

もちろん、無利息期間が過ぎたからといって、急に金利が高くなるわけでもないので安心です。

銀行カードローンで選ぶならレイクALSA

「どうしても銀行カードローンから選びたい」というのであれば、レイクALSAをオススメします。

レイクALSAは銀行カードローンです。消費者金融と比べると審査のハードルは少し高め。

ただ、レイクALSAは元々消費者金融だった(2011年10月に新生フィナンシャル株式会社が新生銀行にローン事業を譲渡して銀行カードローンとして生まれ変わった)ということもあり、他の銀行カードローンと比べると審査に通りやすいといわれています。

レイクALSAには2種類の無利息期間があります。

- 契約額1~200万円の方で借入額のうち5万円まで180日間無利息

- 借入額全額、30日間無利息

半年(180日)以上お金を借りる場合は、5万円まで180日間の無利息を、短期間で返済する人は30日間無利息を選ぶとお得です。

無利息期間サービスがある銀行カードローンはほとんどありません。銀行カードローンのなかでは審査に柔軟であり、無利息期間があるのでレイクALSAはアルバイトやパートの場合でも使いやすいです。

「どうしても銀行カードローンじゃなきゃイヤだ」という人にだけオススメします。

これをやったら審査に落ちる!気をつけるべき3つのポイント

消費者金融でも、銀行カードローンでもお金を借りる前には必ず審査があります。

安定した収入があればアルバイトやパートでも審査に通るのはそれほどむずかしいことではありません。

ただ、初めてだと、不安に思うことも多いはず。そこで審査を受けるときに気をつけてほしい3つのポイントを紹介します。

実はこれがかなり重要で、間違えると高い確率で審査に落とされます!

- 入力する情報に嘘はつかない!

- 年収の5分の1以上の借入希望はアウト

- 一度に複数の会社に申し込まない

それぞれについて解説します。

入力する情報に嘘はつかない!

まずは申込みをするときに入力する情報は、正しく、間違いがないように!嘘の情報はもってのほかです。

「嘘の情報なんか入力するやついるの?」と思うかもしれませんが、ついつい見栄をはって、年収を多めに記入したり、勤続年数を長めにしたり、と魔が差してしまうものです。

管理人も初めての時は、収入を少し高めに書こうかとも思いましたから(笑)

さらには、連絡できないように自分の電話番号、バイト先の連絡先もごまかして入力しようかとも考えました(苦笑)

でも、ウソの情報は必ずバレます。キャッシング会社もビジネスですから適当な審査はしていません。

たとえば、収入について。アルバイトやパートにも関わらず収入が多すぎると、収入証明書などの提出を求められて、その情報に誤りがないか確認されます。

また電話番号やバイト先の連絡先についてもごまかすことはできません。審査には本人確認のために100%電話がかかってきますし、バイト先にもそこで働いているかを確認するための「在籍確認」の電話が入れられます。どれだけウソの情報を入力してもバレます!

情報が嘘だとわかった場合、あなたの信頼はガタ落ちです。審査に落ちる可能性が一気に高くなります。

わざとではなく、たまたま間違えて入力してしまっても審査に落ちることはあります。間違った情報を入力しないように気をつけてください。

年収の5分の1以上の借入希望はアウト!

次に借りる金額についても注意が必要です。

消費者金融は「総量規制」という法律により、年収の3分の1までしかお金を貸すことができません。

そのため年収の3分の1以上の金額を希望しても、法律違反になるので、それは絶対できません。たとえば、年収100万円の人は33万円までしか借りられないということです。

アルバイトやパートの場合、正社員に比べて安定していないこと、収入が少ないので、年収の3分の1ギリギリの金額を希望すると審査に通らない可能性があります。

ですから、初めて申し込むときには年収の5分の1くらいに借入希望額をおさえた方が審査には通りやすいと考えておくべきでしょう。

年収100万円の人は20万円までにおさえてで申し込むのが無難。

もちろん、これは総量規制の対象外になる銀行でも同じこと。銀行カードローンの方が審査に厳しいことを考えると、銀行のほうが借入希望額は慎重に考えた方が良いと管理人は考えていますよ。

一度に複数の会社に申し込まない!

最後に、「一度に複数の会社に申し込まない」ということ。

「下手な鉄砲数打ちゃ当たる」という考えで、たくさん申し込めばどこかの会社の審査に通るでしょ!?と思うかもしれません。

キャッシング業界ではその考えは通用しません。

キャッシング業界では、一度に複数の会社に申し込んだだけで、審査に落ちるという、業界特有のルールがあります。これを「申込みブラック」といいます。

「一度に複数の会社に申し込む=それだけお金に困っている=返済できる力がないかもしれない」と判断されてしまうのです。

会うたびに「金貸してくれよ」と言ってくる友人にはお金を貸そうとは思いませんが、申し込みブラックとはお金を貸す側からするとこういう友人みたいなものなのでしょうね。

ちなみに“どれくらいの短期間”で“何社まで”申し込むと審査に落ちるのか?

正確な情報は公表されていませんが、「1ヶ月以内に3社以上」に申し込むと申込みブラックになると言われています。

ですので、

- 4月1日に3社以上の会社に申し込む

- 4月1日、4月15日、4月30日に1社ずつ申し込む

このような申込みをすると、両方ともアウト。審査に落ちてしまいます。

他社へキャッシングの申込みをしたという情報は「個人信用情報」に記録されます。キャッシング会社・銀行カードローンは審査の時に信用情報を調べるので、いつどこに申し込んだのかは全て筒抜け。隠すことはできないのです。

「申込みブラック」は業界内の暗黙の了解的なルールです。そのため管理人としてもはっきりと条件をお伝えすることはできません。

しかし、「一度に複数の会社に申し込む」と審査に落ちる可能性が一気にあがるのは間違いありません。1ヶ月以内で3社以上の会社への申込みはしないようにしてください。

アルバイト・パートでも審査に必要な書類は本人が確認できる資料だけ!

アルバイト・パートでも審査に必要な書類は本人が確認できる資料だけ!

審査を受けるときには、「本人確認資料」として「運転免許証」「健康保険証」「パスポート」のどれか1つが必要になります。

運転免許証があればベスト。免許証がない場合は、健康保険証やパスポートなど、本人だと確認できる資料があればOKです。基本的にはこれだけで審査を受けることができます。

ただし、次の2つの場合は「収入証明書」の提出も必要となります。

- 1つ目は、1社からの借入希望額が50万円を超える場合

- 2つ目は、他の会社とあわせ、借入希望額が100万円超える場合

たとえば、プロミス1社だけで50万円以上借りたいの場合は、収入証明書が必要になります。

また、既にアコムから60万円借りていて、プロミスからさらに40万円借りる場合も収入証明書が必要です。収入証明書として求められるのは、「源泉徴収票」「確定申告書」「給与明細書」のどれかです。

家族や勤務先の人にバレずにお金を借りられます!

お金を借りる時には「家族やバイト先の人に借りるのバレないかな?」という不安もあるかと思います。

特に、同じアルバイト先に近所の人も働いていた場合は恐怖です・・・。バレたら変な噂を立てられるかもしれないし、肩身が狭くなるかもしれない・・・。

大丈夫、安心してください。 周りの人にバレずにお金を借りる方法はあります。

バレないためには次の2つがポイントになります。

- ネット上で契約まででき、郵送物もなしにできる「WEB完結」を使う

- アルバイト・パート先への「在籍確認」を書類で代用してくれる会社を選ぶ

それぞれについて解説します。

申込みから契約まで全てネットでできるWEB完結を使おう

まずバレたくない人は「WEB完結」を第一に考えましょう。これはホントにバレません。

WEB完結とはインターネットだけで、申込みから契約、借入れまで全部できるサービスのことをいいます。契約書やローンカードなどの郵送物も一切ありません。家族にバレる心配はほぼゼロです。

家族にバレたくないという理由でとても人気です。

このWEB完結をやっているのは「プロミス」「三井住友銀行 カードローン」「みずほ銀行カードローン「コンフォートプラン」の3社だけ。

ここで注意するべきなのがWEB完結を利用するための条件です。

次の表は、各サービスのWEB完結を利用するための条件をまとめたものです。

| WEB完結の利用条件 | |

|---|---|

| プロミス | ・返済方法を口座からの自動引き落としにすること |

| 三井住友銀行 カードローン |

・三井住友銀行の口座を持っていること ・インターネットバンキングから申し込むこと |

| みずほ銀行 カードローン |

・みずほ銀行の口座を持っていること |

銀行の審査は厳しいので、プロミスかSMBCモビットの2択。

SMBCモビットは「社会保険証」が必要(国民健康保険の人はダメ)です。アルバイトやパートのだと社会保険証を持っていないケースがほとんどなので、SMBCモビットは使えない。

プロミスなら「借りたお金の返済方法を口座からの自動引き落としにすること」だけなので、いちばんWEB完結を利用しやすい会社と言えます。

家族にバレるのが不安な人はプロミスのWEB完結を使うことをオススメしたいですね。

「在籍確認を書類で済ませてくれる」会社を選ぼう!

次にアルバイト・パート先への同僚にバレない方法です。

キャッシング会社の審査には「在籍確認」があります。在籍確認とは、申込みのときに入力した勤務先で働いているかを確認するための電話連絡のことです。

通常、在籍確認は電話で行われます。

ちなみに、どうしても電話での在籍確認が心配・・・という方は、プロミスであれば、申込み完了後に一度相談することをオススメしますよ!

電話での在籍確認でもバレにくい!

アルバイト・パート先に在籍確認の電話がかかってきてもバレない理由。 それは消費者金融や銀行は名前を変えて電話をしてくれるからです。

次の表は、各社が在籍確認の時に名乗る名前をまとめたものです。

| サービス名 | 電話のときの名前 |

|---|---|

| アコム | 担当者の個人名 |

| プロミス | 担当者の個人名 |

| SMBCモビット | 担当者の個人名 |

| アイフル | 担当者の個人名 |

| オリックスVIPローンカード | 担当者の個人名 |

| ノーローン | 担当者の個人名 |

| レイクALSA | 担当者の個人名 |

| 三菱UFJ銀行カードローン | 三菱UFJ銀行 |

| 三井住友銀行 カードローン | 三井住友銀行か 担当者の個人名 |

| みずほ銀行カードローン「コンフォートプラン」 | みずほ銀行 |

| 楽天銀行スーパーローン | 担当者の個人名 |

| オリックス銀行カードローン | 担当者の個人名 |

| 東京スター銀行スターカードローン | 東京スター銀行 |

| じぶん銀行じぶんローン | じぶん銀行 |

| イオン銀行カードローン | 担当者の個人名 |

| PayPay銀行 | PayPay銀行 |

表をみるとわかるように、どの会社も個人名か銀行名で電話をしてくれます。

「もしもし、私、佐藤と申しますが藤沢さんはいらっしゃいますでしょうか?」

というような感じで、電話がかかってきます。

「消費者金融や銀行カードローンからの電話」とはわからないように配慮されているので、在籍確認の電話でバイト先の同僚にばれるとうことは、ほとんどないといえるのです。

ちなみに、在籍確認の電話は、本人が電話にでれば働いていることが確認できて終了。

不在の場合でもバイト・パート先の人が「本日は出勤日ではありません」などと返答してくれれば、これでも勤務していると認められて終了します。

ただ、アルバイト先に個人や会社から電話が掛かってくることは、普通はほとんどありませんよね?もし心配なら言い訳も考えておくとよいですよ。管理人の場合は「クレジットカードに申込んだときの確認じゃないっすかね」もしくは、「恋人にどうしてもっていうときは、勤務先に電話して」という2パターンを用意していました(笑)

在籍確認が不安な人は書類で在籍確認ができるプロミス、アイフルがおすすめです。

お金を借りた時、毎月いくら返済すればよいのか?

最後に「毎月いくら返せば良いのか?」について。

消費者金融も銀行カードローンも、会社ごとに「最低返済額」が決められています。

最低返済額は「毎月、最低でもこの金額だけは返してください」という金額のことです。借りた金額によって、最低返済額は違います。

具体的に各サービスの最低返済額をまとめたので見てください。

| サービス名 | 借入額 | |||

|---|---|---|---|---|

| 1万円 | 5万円 | 10万円 | 30万円 | |

| プロミス | 1,000円 | 2,000円 | 4,000円 | 11,000円 |

| アコム | 1,000円 | 3,000円 | 5,000円 | 13,000円 |

| アイフル | 5,000円 | 5,000円 | 5,000円 | 13,000円 |

| SMBCモビット | 4,000円 | 4,000円 | 4,000円 | 11,000円 |

| ノーローン | 4,000円 | 4,000円 | 4,000円 | 12,000円 |

| 三菱UFJ銀行カードローン | 2,000円 | 2,000円 | 2,000円 | 6,000円 |

| 三井住友銀行 カードローン | 10,000円 | 10,000円 | 10,000円 | 10,000円 |

| 楽天銀行スーパーローン | 2,000円 | 2,000円 | 2,000円 | 5,000円 |

| みずほ銀行カードローン 「コンフォートプラン」 | 10,000円 | 10,000円 | 10,000円 | 10,000円 |

| りそな銀行カードローン | 10,000円 | 10,000円 | 10,000円 | 10,000円 |

| レイクALSA | 3,000円 | 3,000円 | 3,000円 | 7,000円 |

| イオン銀行カードローン | 1,000円 | 2,000円 | 3,000円 | 10,000円 |

| PayPay銀行 | 3,000円 | 3,000円 | 3,000円 | 6,000円 |

| オリックスVIPローンカード | 10,000円 | 10,000円 | 10,000円 | 10,000円 |

上の表からわかるように、お金を借りた会社によって、最低返済額は違います。

たとえば「毎月5,000円までしかお金を返せない」というのであれば、最低返済額も5,000円以内の会社を選ばなければいけないということです。三井住友銀行 カードローンは最低返済額が10,000円なので対象外になるということです。

1つ注意があります。毎月の返済額が少ないと返済を終わるまでの期間が長くなります。すると、支払う利息は増えることになります。

利息は「利息=借りた金額×金利÷365日×返済期間」という計算式で出すことができます。

ここでポイントとなるのが返済期間です。

たとえば、プロミスで10万円を借りたときに、返済期間が3ヶ月(90日)と1年(365日)とではどれだけ利息が変わるかというと、

返済期間3ヶ月(90日):100,000円×17.8%÷365日×90=4,389円

返済期間1年(365日):100,000円×17.8%÷365日×365日=17,800円

このように同じ金額を借りたのに利息は1万3千円も差があります。

つまり、、、返済をするときには返済期間についても考える必要があるということ。

お金に余裕があるなら、1秒でも早く完済をめざしてください。毎月の返済額を多めに設定して、無駄な利息を支払わないようにしましょう。

おわりに・・・返せない金額を借りないように!

いかがでしょうか。このページではアルバイト・パートでもお金を借りることができるのか?

お金を借りるときには何を注意するべきかを説明しました。

ポイントをまとめると、次のようになります。

- 安定した収入があればアルバイトやパートでもお金は借りられる

- ただし!短期バイトや勤続年数が短すぎると審査に落ちる

- 会社を選ぶときには「審査の通りやすさ」「融資までのスピード」「無利息期間」という3つのポイントで選ぼう

- 管理人のオススメは「プロミス」「ノーローン」「レイクALSA」の3社。(特にイチオシはプロミス!)

- 審査に落ちないためには「嘘の情報を登録しない」「借入希望額は年収の1/5まで」「一度に複数の会社に申し込まない」という3点に注意

- 審査に必要な書類は本人確認資料(運転免許証やパスポートなど)だけあればOK。

- 家族や同僚にバレたくない人は「WEB完結」と「書類での在籍確認」を使おう

- キャッシング会社ごとに月々の最低返済額が決まっている

- 返済額が少なすぎると返済期間が延び、利息は増えるので要注意!

アルバイトやパートだと収入が少なく、お金に困ることがよくあるかもしれません。そのような時にお金を貸してくれるキャッシング会社はとても便利です。

でも、借りるときは、自分の収入に見合った金額にしてください。無計画にお金を借りて、返済できなくなるのは絶対にダメ!

借りる前には無理のない返済計画を立て、借りたお金をきちんと返すことを心がけるようにしてくださいね。

今日お金を借りたい人に

人気のキャッシングはこれ!

当サイト「お金を借りるには?日本一やさしいキャッシング入門」では、アフィリエイトプログラムを利用し、アコム社、SMBCモビット社、プロミス社、アイフル社から委託を受け広告収益を得て運用しております。