主婦でもキャッシングの審査に通る?パート主婦と専業主婦の違い

PR

「月のパート収入が6万円。主婦でもキャッシングの審査は通るの?」

「キャッシングをして、たまにはショッピングでストレスを発散したい!」

主婦の生活は日々大変なもの。キャッシングを利用したくなることもあると思います。

主婦でもキャッシングの審査は通り、お金を借りることができます。ちなみにダンナにもバレません!

キャッシング会社は2種類あり、「消費者金融」と「銀行」があります。あなたに収入があるのなら、「消費者金融」を選ぶのがオススメ。

消費者金融なら審査が通りやすく、申込みから最短1時間でお金を借りることができます。収入がない専業主婦の場合、借りることができるのは「銀行」のみです。ただ、いずれにしてもキャッシングを利用することはできます。

このページでは、主婦がキャッシングの審査に通るために知っておきたいことと、オススメのキャッシング会社を紹介しています。

目次 ~主婦でもキャッシングの審査に通る?パート主婦と専業主婦の違い~

主婦は2パターンに分かれる

ひとことで「主婦」といっても、2つのパターンに分けることができます。

- パートや派遣社員として仕事をしており、収入がある主婦

- 仕事をしておらず、収入ゼロの「専業主婦」

まずは自分がどちらにあてはまるのかを確認してください。その理由は、それぞれのパターンで審査に通りやすいキャッシング会社が違うためです。

キャッシング会社は「消費者金融」と「銀行」に分かれます。消費者金融はプロミスやアコム、アイフルなどが有名。

銀行は三菱UFJ銀行やみずほ銀行、イオン銀行など。銀行が提供しているキャッシングのサービスを「銀行カードローン」と呼びます。

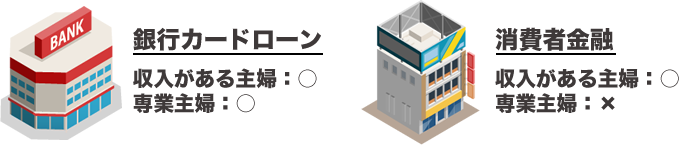

収入がある主婦と専業主婦、それぞれに適したキャッシング会社は次のとおりです。

収入がある主婦:消費者金融と銀行どちらも審査に通るが、「消費者金融」がオススメ。

収入がない主婦(専業主婦):「銀行カードローン」しか審査に通らない。

なぜこうした違いが出てくるのか、詳しく紹介します。

パート・派遣の主婦は「消費者金融」が審査に通りやすく、お金を借りやすい

キャッシング会社は原則的に「本人に安定収入があること」を、お金を借りる条件にしています。

主婦でもパートや派遣の仕事をしていれば、毎月収入があるはずです。キャッシング会社がいう「安定収入」とは、「定期的に入ってくる収入」という意味。

つまり正社員ではなくても、パートや派遣での収入があれば、お金を借りることができます。

借りることができる金額は、収入に合わせて決められます。もちろん正社員のほうがパート・派遣より収入が高いため、大きな金額を借りやすいです。

ですが月5万円のパート収入などでも、お金を借りることができるのです。

仕事をしている主婦は消費者金融と銀行、どちらからでもお金を借りることができます。ただ、より審査に通過しやすく、お金を借りやすいのは、アコムやプロミスなどの「消費者金融」です。

消費者金融と銀行の大きな違いとして「金利の高さ」があります。金利が低いほど、お金を借りたときの利息(利子)が小さくなり、お得にお金を借りることができます。

たとえば、消費者金融であるアコムの金利は「3.0~18.0%」、三菱UFJ銀行カードローンの金利は「1.8%~14.6%」です。

最低の数字と最高の数字を比べてみると、三菱UFJ銀行のほうが金利が低いことが分かります。つまり、「消費者金融より銀行でお金を借りるほうが得」ということがいえます。

ただし、銀行カードローンには大きなデメリットがあります。それは「審査に通りにくく、借りるまでに時間がかかる」ということ。

正直なところ、パートや派遣社員の場合、銀行カードローンの審査に通るのは「かなり厳しい」と思ったほうが良いです。

さらに審査が通ったとしても、お金を借りるまでに1~2週間、中にはひと月かかる場合があります。

お金を借りたいときには急ぎの場合もあると思います。ですがこれだけ時間がかかると、お金が必要なタイミングに間に合わない可能性があるのです。

これに対して消費者金融は金利が高めですが、審査に通りやすいです。さらに最短で1時間後にはお金を借りるため、とてもスピーディ。

「どうしても欲しいバッグを買うために5万円借りたい」「パチスロの資金として3万円必要」のような場合には、消費者金融のほうが圧倒的に使い勝手が良いです。

消費者金融と銀行の金利は、お金を借りたときの利息にどれくらい差が出るのか?

アコムや三菱UFJ銀行カードローンの金利は「年利(1年借りた場合の金利)」で表示されています。

初めてお金を借りる場合、キャッシング会社の金利は「表記されている一番高い金利」になるのが基本です。

アコムなら3.0~18.0%と表記されていますが、初めて借りる場合は「18.0%」になります。三菱東京UFJカードローンなら1.8~14.6%と表記されていて、新規の場合は「14.6%」になります。

ちなみに100万円などの大きなお金を借りれば金利は下がりますが、主婦はこうした大きなお金を借りることはできません。

そして、お金を借りるときには、借りた期間に応じて利息がつきます。利息は金利を使って計算することができ、

で出すことができます。これは、「借りた日数分」の利息がつく計算式になっています。

アコムと三菱UFJ銀行カードローンで、5万円を30日(1ヶ月)借りたときの利息を計算してみました。

【アコムで5万円を30日借りた場合の利息】

50,000円×0.18(金利18.0%)×30日÷365日=739円(1円未満切り捨て)

【三菱UFJ銀行カードローンで5万円を30日借りた場合の利息】

50,000円×0.146(金利14.6%)×30日÷365日=600円

このように5万円を1ヶ月借りるなら、アコムと三菱UFJ銀行の利息は「139円」しか変わりません。。審査が厳しくて借りるまでに時間がかかる銀行カードローンに申込みをしても、メリットが小さいのです。

アコムは「消費者金融」というとあまり聞こえが良くないかもしれませんが、「三菱UFJフィナンシャル・グループ」の企業です。

つまり大手企業のグループ会社なので、信頼できるサービスです。

ちなみにSMBCモビットは、三井住友カードが提供するカードローンブランドです。

これらもアコムと同じく安心して使える「大手の消費者金融」です。

専業主婦の場合は「銀行カードローン」

収入のない専業主婦は、銀行カードローンしか審査に通りません。消費者金融は申込みをしても審査には通らないので気をつけてください。

申込みをして審査に落ちると、「個人信用情報」という情報に傷がついてしまいます。そのため専業主婦は、消費者金融には申込みもしないほうが良いです。

専業主婦が消費者金融の審査に通らないのは、消費者金融が守らなければいけない「総量規制」という法律が原因になっています。総量規制は「本人の年収1/3までしか、お金を融資してはいけない」という法律です。

専業主婦は自分の年収がゼロなので、消費者金融は専業主婦にお金を貸すことができないのです。消費者金融は専業主婦にお金を貸すと、違法行為をしたことになってしまいます。

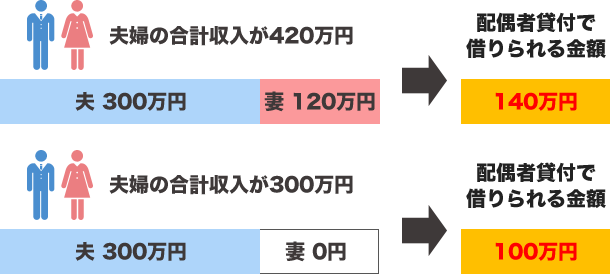

ただ、総量規制には「本人の配偶者(この場合はダンナ)に安定収入があれば、配偶者の年収1/3まではお金を融資して良い」という例外ルールがあります。

これを「配偶者貸付」と呼びます。

配偶者貸付で借りられる金額をまとめたのが次の図です。

しかし配偶者貸付を適用するためには、婚姻関係を示す書類を提出するなどの手続きが必要です。

ただ、確認作業に手間がかかるため、大手の消費者金融は配偶者貸し付けを行っていません。そのためいずれにしても、専業主婦は消費者金融でお金を借りることはできないのです。

一方で、銀行は総量規制を守る必要がありません。専業主婦にお金を貸しても違法にはならないのです。

そのため銀行は「ダンナに収入があること」を条件として、専業主婦にお金を貸してくれます。ダンナに収入がないと、返済にあてるお金がないことになりますからね。

申込みのときには、ダンナの収入を証明する書類は必要ありません。また、各銀行とも、専業主婦に貸してくれる金額は30万円や50万円が上限です。

このようにパートや派遣で収入がある主婦は消費者金融、専業主婦は銀行カードローンがお金を借りるのに適しています。

「バレない」ことも主婦には大切!

キャッシング会社に申込み・契約をするときには審査に通りやすいことも大切ですが、「ダンナ」「近所の人やママ友」「パート先などの同僚」にバレないことも必要だと思います。

ダンナにバレたくないのは当然だと思いますが、知人やパート先の人にキャッシングをしようとしていることがバレてしまうと、ウワサ話をされてしまうことになりかねません。

これらの人にバレるのはどのようなときなのか?まとめると次のようになります。

【ダンナにバレる場合】

- 申込み直後にある「本人確認の電話」が自宅にきて、ダンナが出てしまう。

- 自宅に届く契約書類(契約書・キャッシングカード)が見つかってしまう。

- 自宅に届く利用明細が見つかってしまう。

【近所の人・ママ友にバレる場合】

- 店舗や無人契約機に申込みや契約をしに行く姿を見られてしまう。

【職場の人にバレる場合】

- パート先や派遣先に連絡がくる「在籍確認」に、職場の人が出てしまう。

これらのことについて前もって対策しておけば、バレることはありません。

それぞれに対策方法がありますが、仕事をしている主婦と専業主婦でするべきことが異なるため、分けて解説します。

仕事をしている主婦は「プロミス」を使う!

パートや派遣で仕事をしている主婦の場合、消費者金融の「プロミス」でお金を借りるようにすると、バレずにお金を借りやすいです。

バレずに借りるにはWEB完結がベスト。大手消費者金融のプロミスはWEB完結があるので、かなり使いやすいです。

また、プロミスは在籍確認も原則行われません。

「在籍確認」とは審査の途中で行われるもので、「本当に仕事をしているのかを確認するため」に登録した勤務先に電話確認などで行われます。

プロミスは、在籍確認がないため、同僚などにバレる心配もなく、お金を借りることができますよ。

専業主婦は「楽天銀行スーパーローン」がオススメ

専業主婦の場合は、銀行カードローンの中からお金を借りるサービスを選ぶことになります。

銀行カードローンでオススメなのは、「楽天銀行スーパーローン」です。

金利が1.9~14.5%と低く、口座開設不要、ダンナの収入証明書類不要、ダンナへの電話連絡もありません。

専業主婦が借りられる限度額は50万円と、他の銀行よりも高めです。さまざまな面でバランスが取れたサービスのため、専業主婦なら利用する価値はあります。

| 対策するべきこと | 楽天銀行スーパーローン |

|---|---|

| 本人確認の電話 | 自分の携帯で申し込む。 |

| 契約書類の郵送 | × |

| 利用明細の郵送 | WEB明細にする。 |

| 店舗に行く姿を見られる | ネット申込みのみ。 |

| 在籍確認を避ける | 自分の携帯に連絡がくる。 |

銀行カードローンは、在籍確認が必ず行われます。

ただし専業主婦の場合、在籍確認は「自分の携帯電話」にかかってきます。そのため本人が出れば、それで在籍確認は終わります。

ダンナに連絡がいくことはありません。申込みのときにダンナの連絡先を入力する必要はないため、銀行にダンナの電話番号を知られることはないのです。

契約書とキャッシングカードの郵送は避けられません。ただ、郵送物は「楽天銀行」の差出人名で来るため、一見お金を借りようとしているとは分かりにくいです。

住宅ローン・自動車ローンがあると審査に通らないことがある

これは補足的な話ですが、住宅ローンや自動車ローンを利用している場合、キャッシング会社の審査に通らないことがあります。

それは住宅ローンや自動車ローンも、キャッシングと同じく「借金」だからです。

銀行や消費者金融は、「きちんと返済できる人にお金を貸したい」と考えています。

ローンがあると「すでに借金をしている人なのに、さらにお金を借りて返済できるのかな」と思われやすいのです。そのためキャッシング会社の審査に通りにくくなってしまいます。

ちなみに住宅ローンや自動車ローンは、自分から伝えなくてもキャッシング会社に把握されます。

金融機関は「個人信用情報」という情報をチェックしています。個人信用情報は、「クレジットカードの支払いやローンの利用・返済」などに関する情報で、「信用情報機関」という機関が管理しています。

キャッシング会社は信用情報機関に登録をしており、キャッシングの申込みをした人の個人信用情報を確認できるようになっています。そのため住宅ローンなどの返済があることも、すぐに分かるのです。

ただ、こうしたローンがあったとしても、審査に通る可能性はあります。

消費者金融で借りる場合は年収1/3までしか借りることができないため、たとえばパートで月5万円(年収60万円)の収入がある場合、20万円が借りる上限です。

ただ、上限ぎりぎりの金額を借りようとすると審査に落ちる可能性があるため、目安として年収の1/5以下の金額を借りたい額として申し込むと良いです。

まとめ

このページでは、主婦がキャッシング会社でお金を借りる場合の審査について紹介してきました。

主婦でもキャッシング審査の審査は通り、お金を借りることができます。

ただ、パートなどで仕事をしている場合は「消費者金融」、専業主婦は「銀行カードローン」を選ぶようにしてください。

そして消費者金融を使う場合は、家族や知人にバレずに借りられる「プロミス」がオススメです。

専業主婦の場合は、「楽天銀行スーパーローン」がオススメ。契約後に届く郵送物だけ気をつけておきましょう。差出人名は「楽天銀行」なので、見つかりにくいはずです。

賢くキャッシングを活用して、生活に役立ててくださいね!

今日お金を借りたい人に

人気のキャッシングはこれ!

当サイト「お金を借りるには?日本一やさしいキャッシング入門」では、アフィリエイトプログラムを利用し、アコム社、SMBCモビット社、プロミス社、アイフル社から委託を受け広告収益を得て運用しております。