銀行と消費者金融の違い

PR

お金を借りるためには銀行か消費者金融の

どちらかがを選ぶべきなのですが、ここで1つの疑問が浮かぶはずです。

「・・・これら企業の違いはどこにあるのか?」ということ。

確かに世間的なイメージ・安心感から考えれば銀行で

借りるべきなのですが、そうはいかない事情もあったりします。

ということで、ここでは銀行と消費者金融の違いと、

借りる状況にあわせた企業の選び方を説明します。

お金を借りるときの銀行と消費者金融の違い

最近では三菱UFJ銀行・三井住友銀行などのカードローンの広告を見ない日はないほど、

バンバンテレビCMが流されています。

少し前までは「消費者金融でお金を借りる=悪い・怖い」というイメージが世間一般には

ありましたが「銀行からお金を借りることができるなら借りようかな」と簡単な気持ちで

カードローンを利用する人も増えてきました。

実際に4人に1人はカードローンを利用した経験があるというデータもあるほどです。

(2013年にPayPay銀行が行ったアンケート結果より)

では、世の中から消費者金融が完全になくなったか?というとそういうことでもありません。

銀行のカードローンと同じレベルでテレビCMなどが放送されており、消費者金融が今でも

健在であることがよくわかります。管理人的にはアコムのCMセンスは好きです。

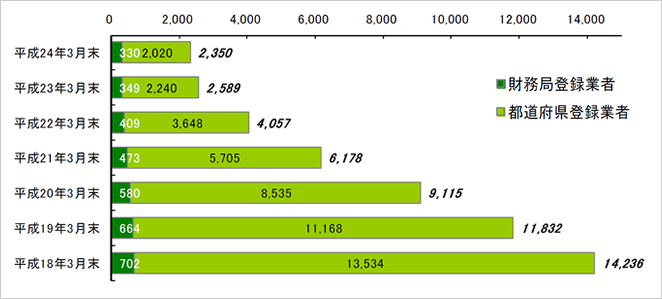

とはいえ、正確には登録貸金業者は平成18年3月から平成24年3月までの

6年間で14,236業者から2,350業者へと83.5%も減少しているのも事実。

(金融庁(貸金業関係資料集」より)

これは総量規制という借り入れ制限がかかったことの影響が大きいのですが、

それでも多くの人は未だに消費者金融からお金を借りているのです。

となると気になるのが

「なんで銀行でも借りられるのに消費者金融を選ぶ人がいるのか?」ということ。

それは消費者金融を利用するメリットがあるからです!

ここには銀行と消費者金融によるサービスの違いがあるからです。

この点について詳しく説明します。

銀行のカードローンと消費者金融の違うポイント

まず知っておいてもらいたいのが、

同じ貸金業をしていても、銀行と消費者金融とでは大きな違いがあります。

| 銀行 | 消費者金融 | |

|---|---|---|

| 総量規制 | 対象外 | 対象 |

| 借入額 | 最大の限度額まで | 年収の1/3まで |

| 金利 | すこし低金利 | 銀行よりは高金利 |

| 審査スピード | 消費者金融より遅い | 超早い・即日OK |

| 安心感・印象 | 高い | あまり良くないかも |

それぞれのポイントについてもう少し詳しく説明します。

総量規制&借り入れ限度額について

平成22年6月18日に貸金業法が改定されました。これを業界では総量規制と呼んでいます。

この規制によって主に以下の3つのルールが適応されたのです。

- 個人向け貸し付けの限度額は年収の1/3まで

- 既に年収の1/3以上の借り入れがある場合は、追加で借りることはできない

- 安定した収入を持たない専業主婦などは借りるのに旦那の承認が必要となる

借りる人が自己破産をしないために作られたルールでしたが、

正直、管理人もこの時期はお金を借りていたので、かなり大きな影響がありました。

ここで注目すべきポイントは、銀行は規制の対象外であることです。

つまり、消費者金融・信販会社・クレジット会社は規制の対象となるため、これらの会社から

お金を借りるときには年収の1/3までしかお金を借りることができなくなりました。

このことから多額の借り入れを希望する人や、安定した収入がない

専業主婦の方は銀行のカードローンの方が利用しやすいと言えるのです。

金利について

正直なところ、金利については大手銀行も消費者金融であれば、どこも大きく変わりません。

具体的に以下の表を見てください。

| 会社名 | 金利 | |

|---|---|---|

| 銀行 | 三菱UFJ銀行カードローン | 4.6%~14.6% |

| オリックス銀行カードローン | 3.0%~17.8% | |

| みずほ銀行 | 4.0%~14.0% | |

| 三井住友銀行 カードローン | 1.5%~14.5% | |

| レイクALSA | 4.5%~18.0% | |

| 消費者金融 | アコム | 3.0%~18.0% |

| プロミス | 4.5%~17.8% | |

| SMBCモビット | 3.0%~18.0% | |

| ノーローン | 9.5%~18.0% | |

比較してみると僅かながら銀行の方が金利が低いという程度。

消費者金融には30日間の無利息期間を設けているなど、利息が減るようなキャンペーンもしているところもあるため、実際の利息の面でもほぼ大差はつきません。

管理人としては、金利よりは返済期間を短くすることを重視した方が意味があると考えています。

審査スピードと難易度

総量規制・限度額・金利の部分だけで判断をすると銀行の方が圧倒的にお得な印象を受けます。

が・・・審査については消費者金融の方が有利です。

消費者金融は銀行と比べても審査スピードが圧倒的に速い!

銀行でも「即日融資が可能」とホームページなどに書いているところがありますが、実際に審査を受けてみると大体3~4日はかかることが多いです。

管理人も一番初めは消費者金融を利用しましたが、2回目は金利が低いと言うことを聞いて銀行のカードローンに申し込みました。

結果は・・・審査に通過することができませんでした。

複数社からの借り入れに対しても銀行は厳しい!というのが管理人の経験から言えることです。

(・・・別にもう恨んでなんかないんだからw)

結論、、、急いでお金を借りたい人にとっては、消費者金融を選ばなければいけない!

ということを必ず覚えておいてください。

企業としての信頼度

最後は企業としての信頼度。

これは感覚の問題ではありますが、やはり銀行の方が安心して利用することができますね。

というのも、消費者金融は昔ア○フルや武○士が取り立てで問題を起こしていたり、

未だにヤミ金融が存在していることから、ネガティブな印象を持っている人も多いはず。

一方で銀行も統廃合などは繰り返していますが、

その分、企業経営としては盤石の体制が作られているのも事実です。

やはり、お金を借りるときには、安心できる安全な会社を選ぶべきですからね。

「消費者金融ってなんか怖い・・・」というのであれば、銀行を選ぶようにすればOKです。

結論・・・こういうときにはココを使え!

話が少し回りくどくなりましたが、結論をお伝えします。

- 多額の借り入れ・金利・信頼性を重視する場合→銀行

- 少額の借り入れ・今すぐ借りたい場合・審査に落ちたくない場合→消費者金融

このように選択するのがベストと言えます。

なお、詳しい会社の選び方についてはこちらを参考にしてください。

→管理人がオススメするカードローン・消費者金融はこちら

余談・・・消費者金融が銀行の傘下になっている理由

ところで・・・最近の消費者金融のテレビCMを見ると

「SMBCグループのプロミス」

「三菱UFJフィナンシャル・グループのアコム」

というように消費者金融の中でも銀行グループの傘下に入っている企業がいくつか見受けられます。

管理人もそうだったのですが

「えっ?だったら本体の銀行に借りた方が特じゃないの?」

「グループ内に消費者金融があるのに、なんで銀行のカードローンがあるの?」

という疑問を感じませんか?

実は消費者金融が銀行の傘下になっているのには以下の理由があります。

- 消費者金融側の事業資金の増資のため(第三者割当増資)

- 過払い金請求に伴う貸し倒し金の補填をしてもらうため

- 銀行のグループ傘下に入ることでの企業ブランド・イメージのアップ

- 銀行が貸し金業務のノウハウを得るため

いっけん、消費者金融ばかりが得をしているように思えるかもしれませんが、

銀行にもメリットがあり、グループ傘下にする価値があったのです。

特に銀行が貸金業のノウハウを得るという部分について、大規模の貸し借り(融資)は

銀行にも充分なノウハウがあったらしいのですが、少額の借り入れはノウハウがなかったそうです。

また、このご時世という影響もあって銀行に多額の借り入れをする事業者も少なくなっており、

消費者金融のような低額・個人に向けての借り入れも強化しようと考えた結果、消費者金融を傘下に加えることで、顧客を増やそうと考えたようです。

単純に消費者金融が企業ブランドの価値を高めるためだけにグループ傘下に入ったわけではない

ということをマメ知識程度に知っておきましょう。

(まぁ、どこかでこの知識が活かせることはないと思いますけどw)

まとめ(借りるときの希望でによってどちらを選ぶべきかが決まる)

このページでは銀行のカードローンと消費者金融には、

どのような違いがあるのかを説明しました。

- 銀行のカードローンの認知度は高まっているが、消費者金融も未だに健在

- 銀行は総量規制の対象外・低金利・限度額・信頼性の面で優位に立つ

- 消費者金融は圧倒的な審査スピードが特徴

- それぞれの借りるときの要望(金利?スピード?など)にあわせて会社を選ぼう

- 消費者金融が銀行の傘下になっているのには双方にとってメリットがあるから

銀行が良いのか?それとも消費者金融が良いのか?がわからなくなったら、

ここで書いたとおり借り入れするときの希望条件に合わせて選ぶようにしてください。

大したことがないような違いに思えるかもしれませんが、

お金を借りるときには大事な問題です。

ぜひ、この知識を活かしてお金を借りるようにしてください。

今日お金を借りたい人に

人気のキャッシングはこれ!

当サイト「お金を借りるには?日本一やさしいキャッシング入門」では、アフィリエイトプログラムを利用し、アコム社、SMBCモビット社、プロミス社、アイフル社から委託を受け広告収益を得て運用しております。