キャッシングの審査基準。どのような人が通るかを解説

PR

消費者金融や銀行カードローンからお金を借りるには、必ず「審査」を受けなければいけません。

キャッシング会社は審査で「この人にお金を貸しても、きちんと返してくれるのか?」ということを確認しているのです。つまり、返済能力がないと判断されると、審査に落とされて、お金を借りることはできません。

では、キャッシング会社ではどのような基準で審査の合否を決めているのか?

審査を受けるときには、どのような点に気をつけなければいけないのか?

このページではキャッシング会社の審査基準を解説します。また、審査に通るためには、何に気をつけなければいけないのかも説明します。

ちなみに、すぐにでも審査に通りやすいキャッシング会社を知りたい場合は「審査が不安な人が使うべき会社。審査に通りやすい理由も解説」というページを読んでください。

目次 ~キャッシングの審査基準。どのような人が通るかを解説~

キャッシング会社は「お金を返してもらえるか?」を審査している

キャッシング会社からお金を借りる場合には「審査」があります。

審査をする理由は「貸したお金を、きちんと返してくれるのか?」をチェックするためです。

なぜなら、キャッシング会社がお金を貸すときの一番のリスクが「お金を返してもらえないこと」だからです。これを「貸し倒れ」と言います。

「貸し倒れ」をされてしまうと、貸したお金はそのまま赤字となります。また、返済をしてもらうためにメールや電話などで催促をすることにもコストがかかってしまいます。そのため、キャッシング会社はお金を貸す人を慎重に選ばなければいけないのです。

たとえば、友達で「お金がない」「毎月の生活が厳しい」と言っている人に、お金を貸したくはないですよね?それと感覚は同じです。

キャッシング会社としても、返済する能力がない人にお金を貸すのは大きなリスクなのです。

その「貸し倒れ」のリスクをできるだけ抑えるために、キャッシング会社は審査をして「きちんと返済することができるのか?」を判断しているのです。

各会社の貸付条件をまとめてみた

では、具体的にキャッシング会社はどのような基準で審査をしているのか?

実は・・・どのキャッシング会社も明確な審査基準は公表されていません。

そのため「年収500万円あれば、100%お金は借りられる」とは言いきれないのです。

各キャッシング会社が公表しているのは「貸付条件」だけです。

各サービスの「貸付条件」をまとめたのが次の表です。

| プロミス | 満18歳~74歳のご本人に安定した収入のある方 ※収入が年金のみの方はお申込いただけません。 |

|---|---|

| アコム | 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

| SMBCモビット | 満年齢20歳以上74歳以下の安定した収入のある方(当社基準を満たす方) ※収入が年金のみの方はお申込いただけません。 |

| アイフル | 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

| 三井住友銀行 カードローン |

・お申込時満20歳以上満69歳以下の方 ・原則安定したご収入のある方 ・三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方 |

| 三菱UFJ銀行 カードローン |

年齢が満20歳以上65歳未満の国内に居住する個人のお客さま。 原則安定した収入があり、保証会社(アコム(株))の保証を受けられるお客さま。 |

| レイクALSA | 満20歳~70歳(国内居住の方) |

| 楽天銀行 スーパーローン |

(1)年齢18歳以上62歳以下の方 (2)日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) (3)お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 (4)楽天カード株式会社または株式会社セディナの保証を受けることができる方 |

このように、どのキャッシング会社も「年齢制限」と「安定した収入があること」を条件としています。

「年齢制限」はわかります。しかし、「安定した収入」というのは、何をもって「安定した」と証明できるかがわかりません。

収入があるだけなら、申し込む人は全員審査に通るはずです。

しかし、審査に落ちる人がいることを考えると「安定した」という部分が大事なポイントとなることがわかりますね。では、次に何をもって「安定した収入」と判断されるかについて解説されます。

「安定した収入」は「属性情報」によって判断される

各キャッシング会社の貸付条件である「安定した収入があるか?」は「属性情報」によって審査されます。

「属性情報」というのは、申込みするときに登録した情報のことです。

氏名・年齢・職業・勤務先・収入などの情報をもとに審査がされます。収入の多さだけでなく、「どのような職業に就いているのか?」「自宅は持ち家か?借家か?」などが審査対象となります。

そして、これらの情報をもとに「収入が安定しているか?」「収入が急になくなることはないか?」「破産しないだけの財産があるのか?」などが審査されるのです。

具体的な審査方法としては、登録した情報に対して点数をつけ、その総合点で審査をするようなイメージです。

この方法をキャッシング業界では「属性スコアリング」といいます。

属性スコアリングで、具体的に「どの項目で、何点がつけられるのか?」ということは公表されていません。しかし、「収入が安定している」と判断しやすければ、しやすいほど高評価となるのは間違いありません。

たとえば、「年収」は100万円よりも300万円の方が高評価です。「勤続年数」は1年よりも10年の方が「仕事を辞める可能性が低い=安定して収入を得られる」という意味で高評価になります。

これらの属性スコアリングの評価ポイントをまとめたのが次の表です。

| 審査項目 | 評価 | 重要度 |

|---|---|---|

| 年収 | 高い>低い | 高 |

| 雇用形態 | 公務員・正社員>派遣・契約社員>パート・アルバイト>専業主婦・フリーター | 高 |

| 勤続年数 | 長い>短い | 高 |

| 社員数 | 多い>少ない | 低 |

| 最終学歴 | 大学院卒・大学卒>短大卒・専門学校卒>高校卒>中学卒 | 低 |

| 電話 | 固定電話がある>携帯電話(スマホ)のみ | 低 |

| 年齢 | 年齢制限内>年齢制限外 | 低 |

| 家族構成 | 既婚>同居>独身・一人暮らし | 中 |

| 居住形態 | 社宅、寮、官舎>持家>賃貸住宅(借家なども含む)>公営住宅 | 中 |

| 健康保険 | 公務員共済>社会保険>国民健康保険>未加入 | 中 |

| 運転免許証 | あり>なし | 低 |

| 借入希望額 | 少ない>多い | 中 |

| 他社借入れ | なし>あり | 高 |

このように登録した情報によって評価は違います。もちろん、高評価であればあるほど、審査には通りやすいです。また、より多くの金額を借りることができるようになっています。

ちなみに「嘘の情報」を登録しても審査に通過することはできません。登録情報に不自然な点がある場合は、書類の提出を求められたり、本人や会社へ直接電話がかけられたりするので、すぐにバレてしまいます。

何よりも「嘘の情報」で審査に通ったとしても、その後の返済ができず、自分のクビを締めることになるだけです。くれぐれも登録する情報に「嘘」をつかないようにしてください。

そして、「属性情報」のなかで特に大事なのが「年収」と「勤続年数」です。

「安定した収入」という貸付条件を判断するためには「年収」と「勤続年数」は外せないチェック項目なのです。

ここで、この2つの項目について、さらに詳しく解説をします。

借りたい金額の5倍は年収が必要

「年収」はお金を借りるときに、最も重要なポイントとなります。

キャッシング会社の貸付条件では「安定した収入がある」ということが条件となっています。そのため、ある一定の収入がなければ、審査に通ることはできないのです。

「安定した収入」の目安としては「借りたい金額の5倍の年収」が必要だと考えてください。

10万円を借りたい場合は、最低でも年収50万円(月に4~5万円程度の収入)は必要ということです。

では、どうして「借りたい金額の5倍の年収」が必要なのか?

そもそも、消費者金融には「年収の3分の1までしかお金を借りられない」というルールがあります。これを「総量規制」と言います。

この総量規制によって、消費者金融では年収の3分の1以上の借入希望で申し込むと、審査に落とされてしまいます。つまり、消費者金融からお金を借りる場合には、最低でも借りたい金額の3倍の年収が必要ということです。

さらに総量規制では「年収の3分の1以内」と決まっていますが、それでは収入が少なすぎます。10万円借りようとしている人の年収が30万円しかない場合、返済が滞ってしまう可能性がかなり高いからです。

最低でも「借りたい金額の5倍」程度の収入がなければ「返済能力がある」とは認めてもらえず、審査に通ることはできないのです。

ちなみに銀行カードローンは「総量規制」の対象外です。そのため「年収の3分の1までしか借りられない」というルールには当てはまりません。

しかし、銀行カードローンは消費者金融と比べて審査が厳しいです。(後述します)

ですので、銀行カードローンの審査に申し込む場合でも、借りたい金額の5倍の年収か、それ以上の年収がなければ審査には通らないと考えておいてください。

最低でも3ヶ月は同じ勤務先で働いていること

次に大事なポイントとなるのが「勤続年数」です。

審査に通るための勤続年数の目安は「同じ職場で、最低でも3ヶ月以上働いていること」が条件となります。

3ヶ月未満では「安定した収入」とは認めてもらえず、審査に落ちてしまいます。

そのため、日雇いのバイトや、3ヶ月程度の短期バイトでは、収入が数十万円あったとしても審査に落とされてしまいます。

では、どうして「同じ職場で、最低でも3ヶ月以上働いていること」が必要なのか?

それは「3ヶ月未満」だと、すぐに職場を辞めてしまう可能性があるからです。

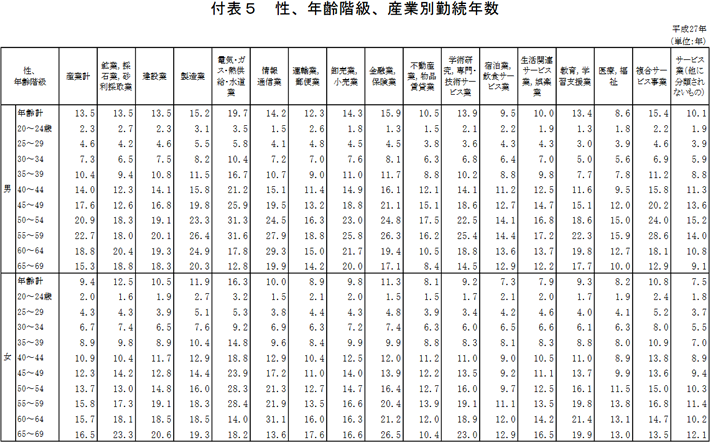

次の図を見てください。これは厚生労働省が発表している「性、年齢階級、産業別勤続年数」を表す表です。

特に20~29歳までの人は、5年で会社を辞めてしまうケースが多いです。特に20~24歳までの人のなかには1年半ももたずに会社を辞めてしまう人もいるのがわかります。この表は、あくまでも平均値ですので、1年半よりも短い期間で会社を辞めてしまう人も多いということです。

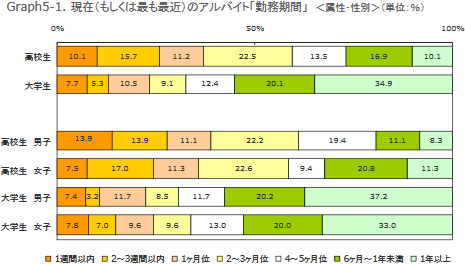

さらに、これはインテリジェンスが発表している大学生のアルバイトの勤続年数の統計データです。

大学生の約30%が3ヶ月以内でアルバイトを辞めていることがわかります。アルバイトは、自分の好きなタイミングで働いたり、休んだりできることもあり、離職率もとても高いことがわかります。

このように世の中には、すぐに会社やアルバイト先を辞めてしまう人がたくさんいます。

お金を貸して、すぐに会社を辞められてしまうと、収入がなくなり、返済が滞る可能性が高くなります。キャッシング会社は、返済してもらえないリスクを避けるために、最低でも3ヶ月以上は同じ職場で働き、今後も働き続ける人にしかお金を貸さないようになっているのです。

ちなみに、申込みのときに登録した職場で働いているかを確認する審査があります。これを「在籍確認」といいます。

「在籍確認」では、職場に直接電話で連絡が入り、あなたが嘘の職場を登録していないか?今もきちんと働いているか?が確認されます。ですので、嘘の勤務先を登録しても、すぐにバレてしまいますので気をつけてください。(在籍確認について詳しくはこちら)

このようにキャッシング会社では「借りたい金額の5倍以上の年収があるか」「同じ職場で3ヶ月以上働いているか」「属性スコアリングで、返済できるだけの収入・環境が整っているか」を確認することで、貸付条件にあてはまるか審査がされるのです。

「個人信用情報」で返済できる能力があるかを審査される

最初にも書きましたが、キャッシング会社の審査では「返済することができるか?」がチェックされます。

いくら「安定した収入」があったとしても「きちんと返済できる」と判断できなければ、審査に通ることはできません。わかりやすく言うならば「滞りなく返済することができる性格なのか?」ということも、審査においては大事なポイントなのです。

ですが「属性情報」だけでは、あなたがきちんと返済をしてくれるのか?という性格までを判断することはできません。

そこで審査に使われるのが「個人信用情報」です。

「個人信用情報」には、あなたの金融商品の取引履歴が記録されています。

具体的には、キャッシング・住宅ローン・自動車ローン・クレジットカード・保険・携帯料金などで、いつ契約をして、いつお金を支払ったのか?が記録されています。

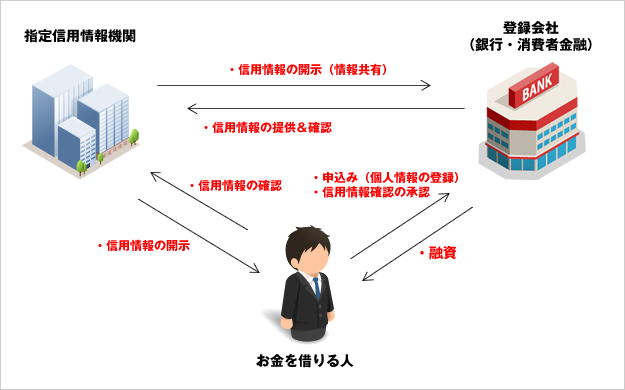

この情報は「信用情報機関」という半公的機関によって管理されています。そして、それぞれの金融機関は個人信用情報を確認することができるようになっているのです。

わかりやすく説明したのが次の図です。

このようにキャッシング会社は、あなたがこれまでにどのような金融商品を使ったのかを調べることができるのです。(個人信用情報について詳しくはこちら)

そして、キャッシング会社は「きちんと返済をすることができるのか?」を審査するため、個人信用情報で次の3つのポイントをチェックします。

- 現在、他の会社からお金を借りているか?

- 過去に返済が滞ったことはあるか?

- 短期間で複数の会社に申し込んでいないか?

この3つのポイントについて詳しく解説をします。

既に2社以上から借りていると審査に通りにくい

まず、既に複数の会社からお金を借りている場合は、審査に通りにくいです。

「複数の会社」の目安としては2社です。これから申し込む会社が3社目になる場合、ほぼ審査には通らないと考えた方が良いです。

その理由は簡単で「返済するだけのお金がない」と判断をされてしまうからです。

他の会社からお金を借られなくなったので、また新たにお金を借りようとする。もしくは、新しく借りたお金を、これまでに借りている会社の借金の返済にあてる。このような自転車操業をしているような方は審査に通るはずはありません。

では、「どうしても借金の返済のためにお金を借りたい・・・」という場合にはどうすれば良いのか?

そのような場合には、おまとめローンを使うことをオススメします。

おまとめローンとは、複数の会社の借金を1つにまとめてくれるサービスのことです。

追加でお金を借りることはできなくなりますが、毎月の返済額を減らすことができたり、月々の返済回数を1回にまとめることができたりするなど、借金を完済するための最終手段のようなサービスです。

「既に借金でクビが回らない・・・」という場合には、おまとめローンについて「2社以上の借金を一本化したい人にオススメの会社」というページで詳しく説明しています。参考にしてください。

過去に返済が滞っていると審査に通りにくい

過去に返済が遅れたり、返済できなかったりしている場合には、審査に落とされてしまいます。

正直、これは複数の会社からお金を借りていることよりも、高い確率で審査に落とされてしまいます。

とうのも、一度返済が遅れたことがあったり、返済できなかったりすると、再び返済のトラブルを起こす可能性が非常に高いからです。

たとえば、友達にお金を貸したときに、約束した返済日から何ヶ月も後にお金を返されたり、返してもらえなかったりしたら、次にお金を貸して欲しいと言われたときに「貸そう」とは思いませんよね?それと同じです。

キャッシング会社でも、借金の返済が遅れたり、返済できなかったりした場合、その人に対する信頼が一気になくなり、長期間に渡ってお金を貸してもらえなくなるのです。

具体的な期間としては、最長で5年間はキャッシング会社からお金を借りることはできません。

というのも、個人信用情報には返済の履歴が5年間記録されてしまうからです。

この返済遅れや、できなかった情報は、その後、完済したとしても5年間は残ってしまいます。また、個人信用情報をあなたの意志で訂正することはできません。

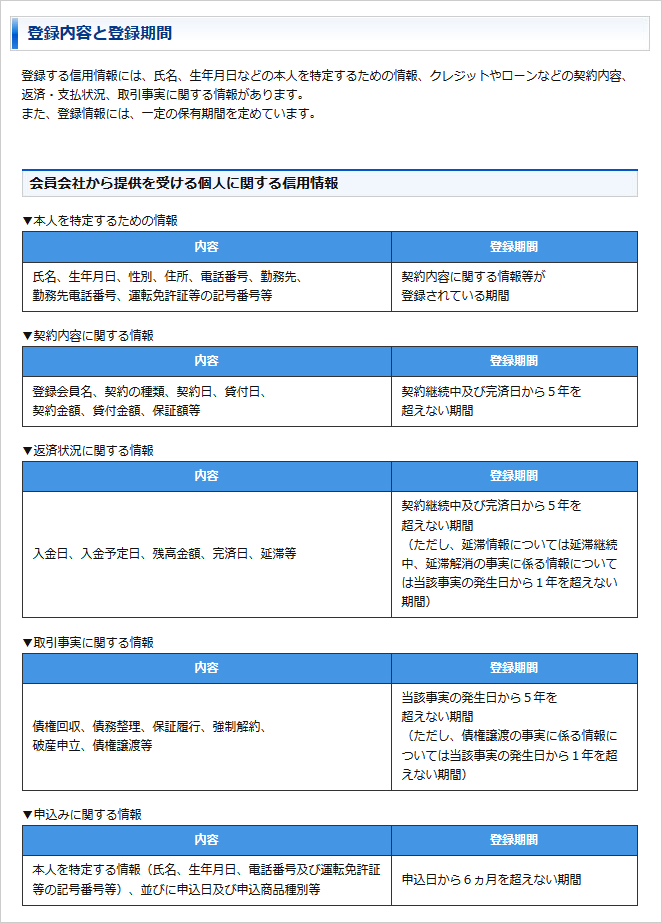

実際に個人信用情報を管理している信用情報機関のJICC(ジェイアイシーシー)には次のように書かれています。

このように返済が遅れてしまったり、返済できなかったりした場合には、新たなキャッシング会社からお金を借りることはできないと覚えておいてください。

ちなみに、返済が1日~1週間程度、遅れたからといって、いきなりお金を借りられなくなるわけではありません。返済が1ヶ月以上できなかった場合や、何度も返済遅延があった場合に、お金を借りることができなくなります。

だからといって、「1日、2日は返済が遅れても大丈夫!」というわけではありません。1日遅れたとしても、個人信用情報には記録が残ってしまいます。

そして、この記録はキャッシング会社からお金を借りるときだけでなく、住宅ローンや自動車ローンを組むときや、クレジットカードを作るときなどにも影響が出てきます。くれぐれも返済は遅らせないように気をつけてください。

短期間で複数の会社に申し込んではダメ!

最後に、キャッシング会社に申し込むときにも気をつけてください。

短期間で複数の会社に申し込むと、審査に落とされてしまいます。

具体的には、1ヶ月以内で3社以上の会社に申し込むとダメです。これをキャッシング業界では「申込みブラック」と呼びます。

では、なぜ短期間で複数の会社に申し込むと審査に落とされてしまうのか?

その理由は「短期間で複数の会社に申し込む=どうしてもお金を借りたいと、非常に焦った状況=お金を返す余裕がない可能性が高い」と判断されてしまうからです。

これは管理人の推測ですが、キャッシング会社も「短期間で複数社申し込んだら、お金を返す余裕がない」と感覚で判断をしているはずがありません。これまでにお金を返せなかった人の統計から「短期間で複数者申込む人=返済できない可能性が高い」と判断をしていると思われます。

そして、「個人信用情報」には「いつ・どこの会社に申込んだのか?」という情報も記録されています。短期間で複数の会社に申込んだことも、すぐにバレてしまうのです。隠すことはできません。

・・・とはいえ、最近のキャッシング会社は1~2日程度でお金を借りることができます。

そのため、「申込みブラック」と判断される前に、審査に通ってしまうこともあるのです。

たとえば、1日目に1社申込み、10日目に2社目を、30日目に3社目に申込んだ場合、1・2社目に申込んだ時点では「申込みブラック」の条件に当てはまらないので、審査に通る可能性が十分あります。しかし、3社目は「申込みブラック」の条件に当てはまるので審査に落とされてしまう可能性が高くなるということです。

これが1日で3社以上に同時に申込んでしまうと、「申込みブラック」と判断されて、全ての会社の審査に落とされてしまうことになります。

申込みをするタイミングには十分気をつける用にしてください。ことが大切です。ながら、申込みをするようにしてください。

専業主婦なら銀行カードローンを

専業主婦がお金を借りる場合には、銀行カードローンを選んでください。

なぜなら、消費者金融は専業主婦にお金を貸してくれません。申し込んでも審査に落とされてしまいます。

消費者金融にも「配偶者貸付」という「配偶者に安定した収入があれば、収入の3分の1まではお金を貸してもOK」というルールはあります。そのため、お金を貸せないわけではありません。

しかし、この配偶者貸付は申込者の確認だけでなく、配偶者への確認があるため、とても手間がかかってしまうそうです。また、配偶者貸付でお金を貸しても、専業主婦は少額しか借りない傾向があるため、手間に対して得られる利益が少ないのです。

これらの理由から、大手消費者金融は専業主婦にお金を貸していないのです。

一方、銀行カードローンは専業主婦にお金を貸してくれる会社が多いです。

銀行カードローンには「配偶者貸付」は関係ありません。収入がある人と比べて、借りられる金額は少ないですが、それでも収入がない主婦にお金を貸してくれるだけありがたいと考えるべきですね。

銀行カードローンのなかでオススメなのが「楽天スーパーローン」です。

楽天銀行スーパーローンは1.9~14.5%という低金利で、最大50万円までお金を借りることができます。また、配偶者への連絡や、収入証明書の提出がいらないため、旦那さんにバレずにお金をかりることができます。

さらに、楽天スーパー銀行カードローンは契約をするために、楽天銀行の口座開設をする必要がありません。

みずほ銀行カードローンも専業主婦にお金を貸してくれますが、契約をするためには、それぞれの銀行の口座を作らなければいけません。口座を持っていない場合は、口座開設に時間がかかってしまいます。

楽天銀行スーパーローンであれば、銀行口座を作らずに済むので、スピーディーにお金を借りることができるのは大きなメリットと言えます。

詳しい説明は「主婦でもお金を借りられる会社を紹介。専業主婦なら銀行カードローンを」というページで説明をしていますので、専業主婦でお金を借りたい場合には、参考にしてください。

まとめ

このページではキャッシング会社の審査基準について解説をしました。おわかりになりましたでしょうか?

キャッシング会社は「返済能力がある」と判断できればお金を貸してくれます。

そのためには借りたい金額の5倍の収入と、最低でも3ヶ月以上同じ職場で働いていれば大丈夫です。そして、過去に返済が遅れたことがあったり、現在他の会社でお金を借りていたりしなければ、審査に落ちることはありません。

それぞれのキャッシング会社の審査基準についても考えながら、申込みをするようにしてくださいね。

今日お金を借りたい人に

人気のキャッシングはこれ!

当サイト「お金を借りるには?日本一やさしいキャッシング入門」では、アフィリエイトプログラムを利用し、アコム社、SMBCモビット社、プロミス社、アイフル社から委託を受け広告収益を得て運用しております。