キャッシングの審査で通りやすい会社を解説。審査に通りやすくなる方法

PR

キャッシング会社からお金を借りるには審査を受けなければいけません。

そうなると年収が低かったり、アルバイトやパートであったり、既に他の会社からお金を借りていたりすると、審査に通らないのでは?と不安になることもあるはずです。

もし、審査に通るか不安なのであれば、消費者金融を使ってください。

消費者金融は銀行カードローンと比べて審査に通りやすいです。実際に各キャッシング会社が公表している「審査通過率」も消費者金融のほうが圧倒的に高いです。

このページでは審査に通りやすいキャッシング会社をお伝えするのと同時に、何をすれば審査に通りやすくなるのか?ということも解説します。

目次 ~キャッシングの審査で通りやすい会社を解説。審査に通りやすくなる方法~

審査に通りやすいのは消費者金融

審査に通りやすい会社はどこか?

実は「この会社は審査に通りやすい」とは言い切ることはできません。

というのも、キャッシング会社は審査に通るための条件を公表していないからです。そのため「この会社は審査に通る!」と言い切ることができないのです。

しかし、キャッシング会社の特徴や、公表しているIR情報などを踏まえて考えると、1つの結論が出ます。

それが「銀行カードローンよりも消費者金融のほうが審査に通りやすい」ということ。

消費者金融のほうが審査に通りやすいと言えるのは次の2つの理由からです。

- 消費者金融と銀行カードローンのビジネスモデルの違い

- 公表されているIR情報をもとに計算した「審査通過率」

それぞれについて詳しく解説をしていきます。

消費者金融は幅広い人にお金を貸すことで利益を得ている

まずはビジネスモデルの違いによって、消費者金融は銀行カードローンよりも審査に通りやすくなっています。

そもそも銀行カードローンは消費者金融と比べて、金利も低く、限度額も高く設定されています。

銀行カードローンと消費者金融の金利・限度額をまとめたのが次の表です。

| 会社名 | 金利 | 限度額 |

|---|---|---|

| 三菱UFJ銀行 | 4.6~14.6% | 500万円 |

| 三井住友銀行 | 4.0~14.5% | 800万円 |

| 楽天銀行 | 4.9~14.5% | 500万円 |

| みずほ銀行 | 3.0~7.0%

3.5~14.0% | 1,000万円 |

| りそな銀行(プレミアム) | 3.5~12.475% | 800万円 |

| りそな銀行(クイック) | 9.0~12.475% | 200万円 |

| レイクALSA | 12.0~18.0% | 200万円 |

| イオン銀行カードローン | 3.8~13.8% | 800万円 |

| プロミス | 4.5~17.8% | 500万円 |

| アコム | 3.0%~18.0% | 1万円〜800万円 |

| アイフル | 3.0~18.0% | 最大800万円 |

| ノーローン | 4.9~18.0% | 300万円 |

このように金利・限度額だけで比べたら、消費者金融よりも銀行カードローンのほうが圧倒的にお得なサービスなのがわかります。普通に考えたら、銀行カードローンを選ぼうと考えるはずです。

銀行カードローンは低金利で、多くのお金を貸すことで利息を得るビジネスモデルになっているのです。

しかし、銀行カードローンが低金利・高限度額にできているのには理由があります。

その理由というのが、お金を貸す人を限定しているからです。

具体的には銀行は審査を厳しくすることで「確実にお金を返してくれる人」にしかお金を貸していません。つまり、利息を回収できない人にはお金を貸さないビジネスモデルになっています。だからこそ、低金利・高限度額でお金を貸せるのです。

一方、消費者金融は銀行カードローンと比べて、高金利・低限度額です。

そもそも、消費者金融は年収の3分の1までしかお金を貸すことができません。このルールを「総量規制」と言います。「総量規制」によって、消費者金融は多くのお金を貸して、大量の利息を得ることができないのです。

これでは銀行カードローンにお客さんを取られてしまう・・・そこで消費者金融は、審査に通りやすくし、幅広い層の人にお金を貸すようにしています。より多くの人に対して、少ない金額を高金利で貸すことで利息を得るビジネスモデルを採っているのです。

わかりやすくまとめてみると、

銀行カードローンは1人に100万円を金利14.5%で貸す(1年間)

1,000,000円×14.5%÷365日×365日=145,000円(=利息)

一方で消費者金融は9人に10万円を金利17.8%で貸す(1年間)

100,000円×17.8%÷365日×365日=142,400円(=利息)

このように銀行カードローンは「量よりも質」、消費者金融は「質よりも量」というビジネスモデルを採ることで、それぞれで差別化をはかり、利益を得られるようにしているのです。

これらの理由から、消費者金融のほうが審査に通りやすいと考えることができるのです。

消費者金融は審査通過率が高い

銀行カードローンよりも消費者金融のほうが審査に通りやすいのは「審査通過率」でもわかります。

「審査通過率」というのは、その名の通り「初めてキャッシング会社に申し込んだ人が、どれくらいに審査に通ることができたのか?」という数値のことです。

これは各キャッシング会社が公表しているIR情報をもとに計算しています。

具体的な審査通過率はプロミスが43.1%、アイフルが46.1%、レイクALSAが33%となっています。

このように消費者金融のプロミスと、銀行カードローンのレイクALSAとでは10%近い差があります。それだけプロミスの方が審査に通りやすく、レイクALSAは審査に落ちやすいということです。

ちなみに、この審査通過率を大手銀行カードローンは公表していません。

ですが、他の銀行カードローンはレイクALSAよりも低金利・高限度額でお金を貸していることを考えると、これよりもさらに審査通過率は低いことが考えられます。

銀行カードローンが審査通過率を公表しないのは、公表すると審査通過率の低さに、申込者が減ってしまうのを懸念しているのかもしれませんね。

これらの理由から、審査の通りやすいのは消費者金融だということができるのです。

およそ約2人に1人は審査に通過することができますので、どうしても審査に不安を感じるのであれば、プロミスやアイフルに申し込むことをオススメしますよ。

審査に通りやすい人の特徴

次にどのような人が審査に通りやすいのか?について解説をします。

審査に通過しやすい人の特徴としては次の3つです。

- 属性スコアリングの評価が高い

- 他のキャッシング会社からお金を借りていない

- 個人信用情報に傷がついていない

この3つの理由について解説をします。

属性スコアリングの評価が高い

キャッシング会社に申込みをするときには、あなたの個人情報・収入・勤め先などを登録します。

キャッシング会社はこのときに登録された情報を数値化して審査を行います。これを「属性スコアリング」と呼びます。

「属性スコアリング」の点数をもとに「あなたにお金を貸して良いのか?」「いくらまでならお金を貸しても良いか?」を決めるのです。

つまり、この「属性スコアリング」の点数が良ければ良いほど、審査に通りやすくなるのです。

具体的には次の項目において、審査に有利・不利が変わってきます。

| 審査基準 | 審査に有利 | 審査に不利 | 優先順位 |

|---|---|---|---|

| 年収 | 200万円以上 | 200万円以下 | 高 |

| 雇用形態 | 公務員・正社員・自営業 | フリーター・ア ルバイト | 高 |

| 勤務先 | 大手企業 | 中小企業 | 高 |

| 従業員数 | 多い | 少ない | 中 |

| 勤続年数 | 1年以上 | 1年未満 | 中 |

| 年齢 | 20歳以上60歳以下 | 19歳以下・61歳以上 | 中 |

| クレジットカードの枚数 | 1~2枚 | 0枚か3枚以上 | 中 |

| 他社からの借入件数 | 0件から2件以下 | 3件以上 | 中 |

| 健康保険証 | 社会保険証・組合、共済保険証 | 国民健康保険・未加入 | 中 |

| 住居形態 | 持ち家・社宅 | 賃貸住宅・公営住宅 | 低 |

| 家族構成 | 既婚者・家族同居 | 独身・一人暮らし | 低 |

| 連絡先電話 | 自宅 | 携帯電話 | 低 |

| 最終学歴 | 大学院卒・大学卒 | 高校卒・中学卒 | 低 |

「大卒・公務員・年収500万円以上・勤続年数3年以上、持ち家・既婚者」という条件が揃っていれば、ほぼ審査に通ります。逆に「中学卒・フリーター・年収100万円以下・勤続年数3ヶ月以下・賃貸住宅・未婚・健康保険未加入」という場合には審査に通るのは厳しいです。

このように「属性スコアリング」の評価によって、審査への通りやすさは変わってくるのです。

他のキャッシング会社からお金を借りていない

キャッシング会社で落ちてしまう最大の理由は「お金を返す能力がない」ためです。

そのため、お金を返す能力が低い場合は、審査に落とされてしまいます。

その1つが「既に他の会社からお金を借りている場合」です。

他の会社にお金を借りていると、

- 今借りている会社だけではお金が足りなくなっている

- 他の会社への返済もある

- お金がなくなると、すぐにキャッシング会社を頼ってくる(=今後も他の会社からお金を借りやすい)

などの理由から、返済してもらえなくなる可能性が高いのです。

そのため、キャッシング会社は他の会社からお金を借りていることを嫌います。

逆に言えば、初めてキャッシング会社を使う場合など、他の会社からお金を借りていないことに対して、キャッシング会社は高く評価をしてくれます。

他の会社からお金を借りているのと、借りていないとでは審査の通りやすさに大きな差があるのです。

個人信用情報に傷がついていない

キャッシング会社は「個人信用情報」を使った審査もします。

「個人信用情報」というのは、あなたの金融商品の取り扱い履歴のことです。

具体的には、

- キャッシング会社から、いつ申込み・契約をしたか?いくらお金を借り、いつ返済をしたか?

- クレジットカードをいつ作ったか?カードの支払い履歴

- 自動車ローンや住宅ローンなど、各種ローンをいつからいつまで組んでいるか?その支払い履歴

- 生命保険や火災保険など、各種保険にいつから加入しているか?その支払い履歴

- 携帯電話代の分割回数と、支払い履歴

などが記録された情報です。

キャッシング会社は個人信用情報から「これまでにいくらお金を借りたか?」「きちんと返済することができているか?」「クレジットカードや各種ローンの支払いが滞っていないか?」などを確認します。

そして、これまでにお金を借りたことがなかったり、借金の返済やカードやローンの支払いが遅れたことがなかったりすると、「きちんと返済してくれる」と判断をして、審査に通りやすくなるのです。

逆に、借金の返済ができていなかったり、カードやローンの支払いができていなかったりすると、「返済してもらえない可能性がある」と判断をして、審査に落とすこともあります。

特に「債務整理」をしていると審査には通りません。

「債務整理」というのは、借金を減額したり、帳消しにしたりすることができる法的な手続きのこと。

「個人信用情報」には債務整理についての情報も記録されます。そして、その情報は最長で5年間は記録されていますので、その間はお金を借りることはできません。

それ以外にも「クレジットカードを作れない」「ローンを組めない」「保険に加入することができない」など、ほぼすべての金融商品が使えなくなることを覚えておいてください。

このように「属性スコアリングの評価が高い」「他の会社からお金を借りていない」「個人信用情報に傷がついていない」と審査には通りやすいのです。

キャッシング会社の審査に通りやすくするための4つのテクニック

審査に通りやすい人の条件は説明しました。

しかし、今からお金を借りる人が急に年収をアップさせることも、他の会社からの借金を完済することも、個人信用情報を修正することもできません。「へぇ~そうですか」と指を咥えるしかないのです。

そこで、ここからはキャッシング会社の審査に通りやすくするための4つのテクニックを紹介します。

具体的には次の4つです。

- 大手消費者金融を選ぶ

- 借りる金額は最小限に

- 一度に複数の会社に申し込まない

- 支払いが遅れているものは、今すぐ支払う

それぞれについて解説をします。

大手消費者金融を選ぶ

まずは、審査に通りやすいのは消費者金融です。

先ほども説明をしましたが、銀行カードローンよりも消費者金融のほうが審査に通りやすくなっていますので、審査を重視するのであれば、消費者金融を選んでください。

そして、消費者金融に申し込むときには大手の会社を選ぶようにしてください。

中小の消費者金融よりも大手消費者金融のほうが審査に通りやすいです。

というのも、中小の消費者金融は資本が少ないため、返済してもらえないことが大きなリスクとなります。そのため、できる限り返済能力が高い人にお金を貸そうとするため、審査は厳しいです。

他のサイトでは「中小のほうが審査に通りやすい」と紹介しているところもありますが、利用者が多いことを考えても、大手の方が審査に通りやすいといえるのです。

借りる金額は最小限に

キャッシング会社に申込みをするときには「いくらお金を借りたいか?」を申請することになります。

これを「借入希望額」と言います。

この借入希望額は、少なければ少ないほど審査に通りやすいです。

キャッシング会社は「貸したお金を返してくれる」と判断できると審査に通れるようになっています。返済能力が高ければ高いほど、審査に通りやすいのです。

つまり、キャッシング会社が貸すお金が少なければ少ないほど、返済できる可能性は高くなります。そのため、審査にも通りやすくなるのです。

友達が「10万円貸して」と言ってきた場合と、「1,000円貸して」と言ってきた場合とでは、1,000円のほうが貸しても良いと思いますよね。それと同じです。キャッシング会社も返す見込みが高いほうが、お金を貸しやすいのです。

・・・とはいえ「借りたい金額を少なくして申込むと、審査に通りやすい」というのは、当たり前といえば当たり前です。では、わざわざ「借りたい金額は少なくしよう」と伝えるのか?

それは、お金に困っている人ほど、少し多めにお金を借りようと考えるからです。

「もし、すぐにお金を使い切ってしまったらどうしよう」「急な出費が発生したらどうしよう」「あまりにもギリギリだと、給料日までの生活が不安・・・」といったように、キャッシング会社を使うときには、今後のことも考えて、お金を借りようとします。

そのため「少し多めにお金を借りて、心に余裕を持たせよう」という意識が働くのです。結果、多くの人が本当に必要な金額以上のお金を借りようとするのです。これでは審査に通りやすくはなりません。

審査への通りやすさを考えるのであれば、必要な金額だけ借りるようにするのがベストです。審査に通れなければ、お金を手にすることはできませんからね。

一度に複数の会社に申し込まない

これは審査に通りやすくなる方法というよりは、審査に落ちないためのテクニックです。

キャッシング会社に申込みをするときには、一度に複数の会社に申込んではいけません。

複数というのは3社以上です。

一度に3社以上の会社に申込みをすると審査に落ちてしまいます。これをキャッシング業界では「申込みブラック」といいます。

「申込みブラック」になると審査に落ちてしまう理由としては、「短期間に申し込みがある=お金にかなり困っている=返済能力がない(できなくなる可能性が高い)」と判断されてしまうからです。

たとえば、周りの人に「お金を貸して欲しい」と手当たり次第頼んでいる人にはお金を貸そうとは思いませんよね。それと同じです。キャッシング会社も一度に複数の会社に申込んでくるような人にはお金を貸してくれないのです。

かなり感覚的な審査基準に思うかもしれません。しかし、おそらくキャッシング会社も過去に返済できなかった人の統計を取った結果、このような審査基準にしているのだと考えられます。

ですので、申込むとしても、最大で2社までにするのがベスト。それ以上の会社に申込んでも、審査に通る可能性がグッと下がってしまいますので、気をつけてください。

支払いが遅れているものは、今すぐ支払う

先ほども説明しましたが、審査では「個人信用情報」が確認されます。

「個人信用情報」に「借金の返済遅延」「カードやローンの未払い」などの履歴が残っていると審査に落ちやすくなってしまうのです。

逆に言えば、個人信用情報に「返済遅延」や「未払い」の履歴がないほうが審査に通りやすいです。

そのため、キャッシング会社に申込みをするときには、できるだけ借金を完済し、カードやローンの支払いが遅れている分は全て支払っておくと審査に通りやすくなります。

たとえば、他の友達から借りたお金を返していない人には、お金を貸そうとは思いませんよね。周りの人への借金も全て返したと聞けば、多少はお金を貸しても良いかな、、、と検討の余地は出てくるはずです。それと同じです。

できる限りクリーンな状態でキャッシング会社に申込みをしたほうが審査には通りやすいのです。

しかし、、、キャッシング会社に申込もうと考えているということは、それだけお金がないからキャッシング会社を使おうと考えているはず。そのため、借金の返済や、カードやローンの未払いを全部返すのは難しいかもしれません。

あくまでも審査に通りやすくする方法ですので、もし、少しでも未払いを返すことができるのであれば、キャッシング会社に申込みをする前に支払うようにしてください。

補足:既に複数の会社からお金を借りているなら、おまとめローンを

既に他の会社からお金を借りている場合、審査の通りやすい会社はどこか?

お金を借りるのが、借金返済のためなら「おまとめローン」を使うことをオススメします。

むしろ、「おまとめローン」でなければ審査に通る可能性は低いです。

おまとめローンとは、複数の会社の借金を1本化することができるローンのことです。これにより毎月の返済額を減らすことができたり、返済回数を1回にすることができたりします。

完済するまでは追加で借入することはできなくなりますが、複数の会社からお金を借りていても、審査に通ることができる一番オススメのサービスです。そのため、既に複数の会社からの借金で首が回らなくなっている場合は、おまとめローンを使ってください。

そして、おまとめローンを使うのであればアイフルがオススメです。

おまとめローンは店頭での直接契約が基本ですが、アイフルはネットや電話で申し込みをすることができます。また、最短即日で契約することができるのも魅力の1つです。

一応、銀行カードローンにもおまとめローンはありますが、銀行カードローンは「年収200万円以上」「正社員・派遣社員のみ」など、使うための条件が厳しいのがネックとなります。

ですので、おまとめローンを使うのであれば、アイフルを選ぶことをオススメします。

参考:2社以上の借金を一本化したい人にオススメのおまとめローンはコレ!

ヤミ金には決して手を出してはいけない

最後に、どれだけ審査に通りやすくても「ヤミ金」だけは使わないようにしてください。

プロミスやアコムなどの知名度が上がり、安心して消費者金融からお金を借りられるようになりました。しかし、いくら消費者金融が安心して使えるといっても、未だに消費者金融を語った「ヤミ金」は存在しています。

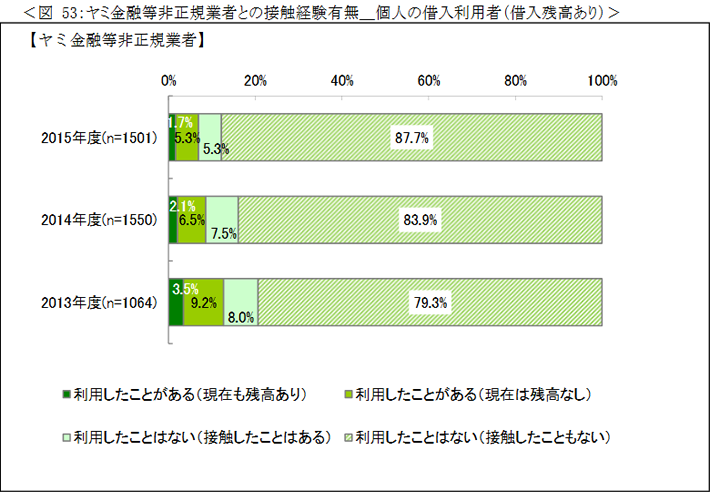

実際に日本貸金業協会は次のような統計情報を発表しています。

このように2015年度でもお金を借りた7.0%もの人が、ヤミ金を使っています。接触しただけの人も含めれば、12.3%もの人がヤミ金を検討しているということです。つまり、10人に1人はヤミ金と接触した経験があるということです。

特に気を欲しいのが「審査なし」「書類提出なし」「在籍確認(会社への電話連絡)なし」など、審査の通りやすさを強調している会社です。世の中、そんなに甘いことはありません。

一度でもヤミ金を使ってしまうと、あなたの人生はボロボロにされます。一般常識や法律などは関係ありません。あなただけでなく、あなたの家族や周りの人にも迷惑がかかるほどの取り立てをしてくることもあるのです。

ですので、お金を借りるときには、必ず知名度のある消費者金融や銀行カードローンを選んでください。くれぐれも名前も知らないような会社からお金を借りないようにしましょう。

まとめ

このページではキャッシング会社の審査の通りやすさや、通りやすくするための方法について解説をしました。おわかりになりましたでしょうか。

審査に通りやすいキャッシング会社を選ぶのであれば、銀行カードローンよりも消費者金融を選ぶようにしてください。これは消費者金融と銀行カードローンのビジネスモデルや、審査通過率の違いから、消費者金融のほうが審査に通りやすいといえるからです。

あとは、キャッシング会社が「この人ならお金を返してくれる」と信頼できるような申込み方法をするだけです。

ここで紹介した「大手消費者金融を選ぶ」「借りる金額は最小限に」「一度に複数の会社に申し込まない」「支払いが遅れているものは、今すぐ支払う」という4つのテクニックを活かしながら、少しでも審査に通りやすい条件を作ってください。

どれだけ低金利・高限度額でもキャッシング会社の審査に通らなければ、お金を借りることはできません。どうしてもお金が必要という場合には、審査の通りやすさも考えながら、キャッシング会社を選んでください。

今日お金を借りたい人に

人気のキャッシングはこれ!

当サイト「お金を借りるには?日本一やさしいキャッシング入門」では、アフィリエイトプログラムを利用し、アコム社、SMBCモビット社、プロミス社、アイフル社から委託を受け広告収益を得て運用しております。