個人事業主・自営業の方がプロミスを利用するには?必要な書類などを解説

PR

プロミスでお金を借りるための条件は「安定した収入があること」。

そのため個人事業主や自営業の方は審査に通りづらいのは事実です。

とはいえプロミスには商品の1つに自営者カードローンというものも用意されており、プロミスは「100%貸さない」というわけではないこともわかります。

健全な経営をしている(=安定した収入がある)ことを証明できる書類を提出し、審査にも通過できれば、お金を借りられるのです。

このページでは個人事業主・自営業の方がプロミスを利用するときに

提出する資料や知っておくべき情報をまとめます。

個人事業主・自営業の方が使えるのは2種類!

プロミスは個人事業主・自営業の方でもお金を借りることができます。

具体的に個人事業主・自営業の方が使えるのは以下の2つのサービスです。

- フリーローン

- 自営者カードローン

普通の会社員・アルバイトなどではフリーローンしか使えませんが、個人事業主・自営業の方であれば、事業のために使う可能性もあるため、どちらかのサービスから1つを選ぶことができるのです。

では、どちらを選ぶべきか?

それぞれのサービスの特徴について解説します。

自営者カードローンとフリーローンは何が違うの?

まずは自営者カードローンとフリーローンのサービス内容を比べてみました。

| 自営者カードローン | フリーローン | ||

|---|---|---|---|

| 総量規制 | 対象外 | 対象 | |

| 申込み方法 | ネット申込み | × | ○ |

| 自動契約機 | ○ | ○ | |

| プロミスコール | ○ | ○ | |

| 郵送 | ○ | ○ | |

| 契約方法 | ネット契約 | × | ○ |

| 店頭契約 | ○ | ○ | |

| 郵送契約 | × | ○ | |

| 融資額 | 300万円まで | 500万円まで | |

| 借入利率 | 4.5%~17.8% | 4.5%~17.8% ※新規契約の方が対象 |

|

| 返済方式 | 残高スライド元利定額返済方式 | 残高スライド元利定額返済方式 | |

| 申込み条件 | 年齢20歳以上、65歳以下の自営者の方 | 満18歳~74歳のご本人に安定した収入のある方 ※収入が年金のみの方は不可 |

|

| 資金使途 | 生計費および事業費に限ります。 | 生計費に限ります。 (ただし、個人事業主の方は、生計費および事業費に限ります) |

|

| 担保・保証人 | 不要 | 不要 | |

大きな違いとしては3つ。

自営者カードローンは総量規制対象外!

年収の1/3までしかお金を借りることができない総量規制は個人事業主・自営業の方には、かなり厳しいルールです。

というのも、そもそも総量規制対象外である銀行の融資は審査が厳しく、かつ自営業者は税金対策として給与を少なく申告していることもあり、年収の1/3ではほとんど融資してもらえない人も多く、特に零細企業の社長さんにとっては、総量規制によってほどんど融資を受けることができなくなったのです。

しかし、それでは国内の事業がどんどん潰れてしまう可能性もあったため、貸金業法では総量規制の例外として、「個人事業主・自営業者はじぎょうが安定していると認められれば年収の1/3以上でもお金を借りることができる」という特別な措置を取ることにしたのです。

プロミスの自営者カードローンでは、総量規制の対象外として、事業の安定性が認められれば年収の1/3以上であってもお金を借りられるサービスになっています。(フリーローンは年収の1/3まで)

自営者カーローンの申込み方法はネット申込み不可

次に申込み方法です。

大きな違いとして自営者カードローンはネットからの申込みができません。

申込み方法は自動契約機・プロミスコール(電話)・郵送での申し込みしか受け付けていないのです。

これは事業の安定性をしっかりと判断するため、ネットで簡単に申込みができないようになっていることが予想されます。少し手間がかかってしまうのは難点ですね。

自営者カードローンは契約も店頭窓口のみ

自営者カードローンでは契約も店頭契約のみです。

フリーローンのようにネット完結や郵送での契約はできません。

事業の安定性を確認しながらの契約になるため、直接事業内容などの確認をしながら、契約を結ぶことになります。

先ほども紹介したように自営者カードローンは総量規制の対象外であり、年収の1/3以上のお金を借りることができます。だからこそ、申込み・契約は慎重に行っているということが読み取れますね。

以上が自営者カードローンとフリーローンの違いです。

では、どちらのサービスを使うべきか?

管理人としては以下のポイントで選ぶべきだと考えています。

- 事業のために年収の1/3以上の借入をしたい人・・・自営者カードローン

- 生活費のためにお金を借りたい人・・・フリーローン

自営者カードローンでも借りたお金を生活費に充てることはできます。

ただ、「生活費のために年収の1/3以上の借入をしたい!」という考えでお金を借りると、収入よりも多い金額を借金することになりますので、後々、返済が厳しくなる可能性があります。

「自営者カードローンなら年収の1/3以上でも借りられるんだ、ラッキー」などとは考えず、「自営者カードローンを選ぶときには事業で使うときだけ!」そう決めてお金を借りた方が、きちんと返済ができるように使い分けられるのでオススメですよ。

自営業者専用ローンで契約するときに必要な書類

自営者カードローンはフリーローンの審査とは提出する資料が違います。

フリーローンは本人確認資料(借入額が50万円以上になる場合は収入証明書も)を提出すれば良いのですが、自営者カードローンは以下の書類の提出が必要です。

- 本人確認書類

※運転免許証を持っていない人は、健康保険証またはパスポート - 収入証明書

※確定申告書(証明年度が前年分のもの)

提出日が1月1日から3月31日の場合は、証明年度が前々年分のものも受付可能

※青色申告決算書または収支内訳書 - 事業実態を疎明する書類

※営業許可書(有効期限内のもの)

※受注書/発注書/納品書/請求書/領収書/報酬明細に類する書類 (発行日が直近1年以内のもの)

大きく違うのは「事業実態を疎明する書類」ですね。

この書類をもとに「事業が行われているか?」「事業(収入)が安定しているか?」という点がチェックされることになります。

またフリーローンの収入証明書は「源泉徴収票」や「給与明細書」などでも大丈夫でしたが、自営業者はそれらを捏造することもできてしまうため、証明書は「確定申告書」か「青色申告決算書」など、捏造できないものを提出することになるので気をつけてください。

なお、融資希望額が50万円以内の方は、条件や他社からの借入状況により確定申告書などの収入証明書の提出が不要なときもあります。申込み時にプロミスに確認するようにしてくださいね。

審査に通りやすい人・落ちやすい人の特徴

個人事業主・自営業の人のなかにも審査に通りやすい人、落ちやすい人というのがいます。

それぞれの特徴について説明しますね。

審査に通りやすい人の特徴

・収入が多い人

フリーローンは収入に応じてお金を借りられますが、自営者カードローンでも収入が多い方が審査に通過しやすいです。自営者カードローンは総量規制の対象外のサービスですが、それはあくまでも「年収以上のお金がどうしても必要な場合」という特例的な措置。当然、充分な収入がある人、、つまり特例な措置などをしなくても良い人の方が審査には通過しやすいです。

・事業年数が長い人

個人事業主・自営業の人が審査を通過するときに、特に大事なのが「事業年数」です。長期的に安定した事業ができている人は、貸したお金を返してもらえる可能性も高く、プロミスの審査には通過しやすいです。逆に事業をはじめて半年程度の人は、実績がほぼないといっても良く、確定申告書などの書類も用意できない場合も多いので、事業の安定性が認められず、審査に落ちることも多いそうです。

審査に落ちやすい人の特徴

・既に他の金融機関から融資を受けている人

個人としても法人としても他の会社から融資を受けている人は審査に落ちやすいです。個人の場合は、他の消費者金融や銀行カードローンなど、法人の場合は、銀行からの融資を受けていると、それらを「借金」と見なされて審査に落ちてしまう可能性が高くなるのです。

・過去に返済遅延などのトラブルを起こしたことがある人

これまでにお金を借りていた人が返済を遅れてしまったり、債務整理などを起こしてしまっていると審査には通りやすくなります。また過去に事業においても不渡りを出したなどの経験があっても審査には落ちやすいです。これらの返済遅延や債務整理などの情報は信用情報機関という団体で管理されており、消費者金融や銀行、クレジットカード会者などが情報を共有できるようになっています。ですので残念ながら過去のトラブルを隠すことはできません。

以上が審査に通りやすい人、落ちやすい人の特徴です。

これらの特徴はフリーローンでお金を借りる場合とも似ていますが、個人事業主・自営業の方は、普通に会社勤めをしている人よりも審査に通りにくいと言われています。

審査に落ちてしまうと、その情報も信用情報機関に登録され、最悪の場合クレジットカードや各種ローンの審査に落ちやすくなってしまうこともあります。現時点で「審査に通るのは難しい・・・」と思うのであれば、審査を受けないと判断した方が良いこともありますので覚えておいてください。

プロミスをオススメする理由

ここまで個人事業主・自営業の方がプロミスからお金を借りる方法について説明しました。

では、他の消費者金融のビジネスローン(個人・法人経営者用のローン)とプロミスの自営者カードローンを比べるとどうなのか?

代表的な消費者金融であるアコムとアイフルを例に比べてみました。

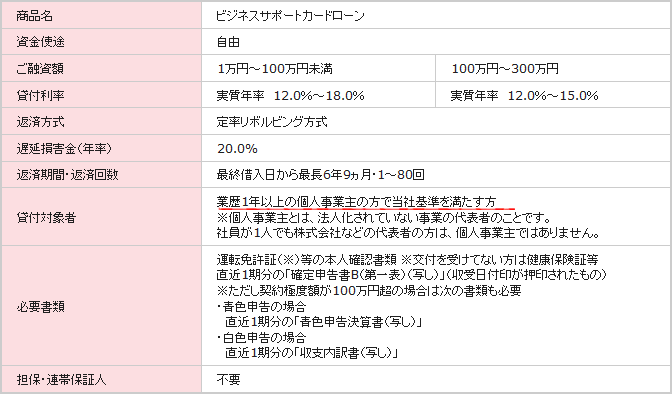

まずアコムとプロミスの大きな違いは「申込み条件」にありました。

アコムでは事業者向けローン(ビジネスサポートカードローン)を使える人が「業歴1年以上の個人事業主の方で当社基準を満たす方」となっています。

つまり、アコム事業を開始して1年以上経っていないと利用することができないのですが、プロミスでは「年齢18歳以上、65歳以下の自営者の方」という条件だけなので、業務を開始してから1年未満の方でも使える可能性があります。

次にアイフルですが、アイフルも必要書類のなかに「個人/確定申告書(青・白)」「法人/決算書2期分」と記載されているため、基本的には1年以上は業務を行っていなければお金を借りることはできません。

またアイフルでは借りたお金の使い道は「事業資金(運転資金・設備投資資金)」と限定されているため、生活費などプライベートなお金として使うことはできません。

これらのことを考えると、プロミスは業績が1年未満であっても審査に通る可能性もあり、また借りたお金は生活費にも使うことができるため、他の消費者金融のビジネスローンよりは使いやすいサービスと言えますね。

まとめ(個人事業主・自営業ならプロミスで借りるのもオススメ!)

このページでは個人事業主・自営業の方がプロミスからお金を借りるときの注意点を解説しました。ポイントとしては、

- 個人事業主・自営業者が選べるサービスは2つ「フリーローン」と「自営者カードローン」

- 自営者カードローンは事業を行っている人専用のカードローンで総量規制の対象外!(年収の1/3以上の借入もできる)

- 自営者カードローンの申込み・契約はネットからはできないので要注意

- 自営者カードローンの必要書類は収入証明書(確定申告書など)と事業実態を疎明する書類の提出が必要となる

- 個人事業主は会社員(正社員や派遣社員など)と比べても収入の安定性が低く、事業年数が長かったり、収入の多さが審査に通過できるかの鍵になる

- アコムやアイフルでもビジネスローンはあるが、どちらも最低1年以上は事業を行っていないといけないのが条件となっている(プロミスは条件にはその旨が記載されていない)

以上が個人事業主・自営業の方がプロミスからお金を借りるときに知っておいて欲しいことになります。

あとはお金を借りる目的に応じて「フリーローン」か「自営者カードローン」かを選ぶようにすればOKです。

銀行から融資を受けるのも簡単ではなく、審査にかなり時間もかかってしまいます。ですので、急いでお金を借りたいときは消費者金融から一時的に融資をしてもらうというのはありだと管理人は考えています。

とはいえ消費者金融からの融資といっても借金は借金です。

きちんと返済できるようにしっかりと計画を立ててお金を借りるようにしてくださいね。

今日お金を借りたい人に

人気のキャッシングはこれ!

当サイト「お金を借りるには?日本一やさしいキャッシング入門」では、アフィリエイトプログラムを利用し、アコム社、SMBCモビット社、プロミス社、アイフル社から委託を受け広告収益を得て運用しております。